Что такое ROI? Формула расчета рентабельности инвестиций в маркетинг

Прежде чем решиться на определенные маркетинговые действия, бизнес должен рассчитать окупаемость инвестиций. Это необходимо для того, чтобы правильно распределить бюджет и другие ресурсы компании и получить максимально возможный эффект от продвижения бренда. Зная рентабельность рекламы можно понять, стоит ли продолжать двигаться в заданном направлении, или необходимо задуматься о смене стратегии и не тратить деньги зря.

ROI (Return On Investment)

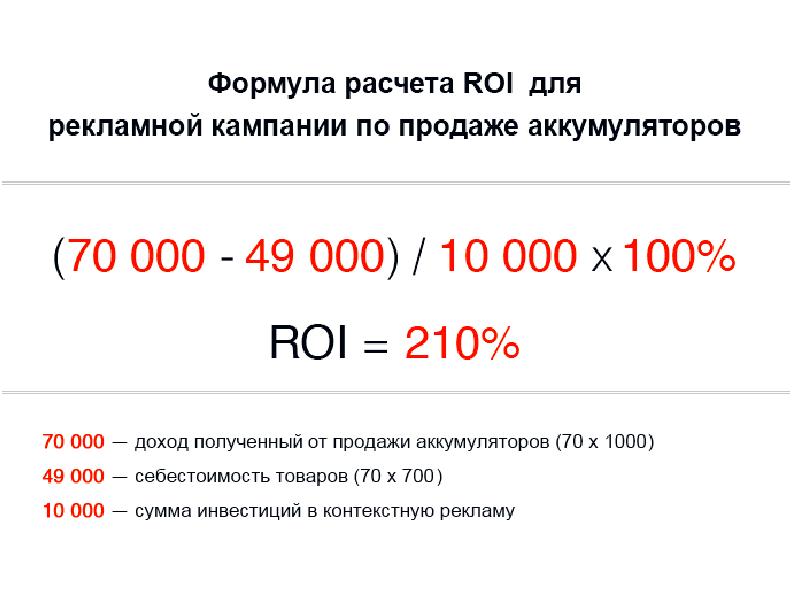

Этот показатель означает коэффициент окупаемости (рентабельности) инвестиций. С его помощью измеряется то, насколько эффективна с точки зрения вложений и получения прибыли маркетинговая стратегия и, в частности, контекстная реклама. Существует несколько вариаций того, как рассчитать этот коэффициент. То, какую формулу необходимо применить в конкретном случае, зависит от того, о каком маркетинговом инструменте идет речь.

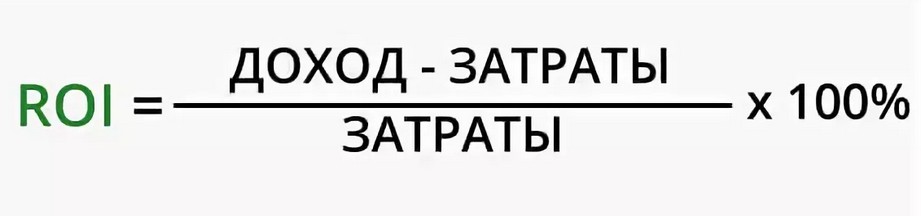

Базовая упрощенная формула позволяет рассчитать доходность инвестиций ROI без учета финансовых и бухгалтерских расходов компании. Она включает в себя сугубо затраты на рекламу:

Поэтому часто эта формула расчета ROI называется ROMI (Return On Marketing Investment) — возврат маркетинговой инвестиции. Она не учитывает массу других нюансов, которые влияют на количество потраченных компанией денег, и только показывает рентабельность инвестиций в маркетинг. Что, в принципе, может быть полезным в том случае, если на создание рекламы не нужны дополнительные затраты. Например, ваша реклама Инстаграм выглядит как один из обычных постов, которые вы публикуете каждый день. Для создания такого рекламного объявления вам не придется привлекать сторонних людей, которым нужно будет платить за работу. Также вам не нужно будет учитывать какие-либо другие расходы — инвестицией является только та сумма, которую нужно будет заплатить за показ объявлений.

Расчет коэффициента в том случае, если известны некоторые данные

Если нужно просчитать рентабельность вложений, учитывая маржу, формула немного изменяется:

Валовая прибыль = Доход по данным ecommerce * Маржа

Так вы сможете рассчитать прибыль без учета финансовых и бухгалтерских расчетов.

Если нужно определить рентабельность инвестиций, и известна наценка, формула обретает следующий вид:

Валовая прибыль = Доход по данным ecommerce — Себестоимость

Себестоимость в свою очередь можно рассчитать, разделив доход на наценку.

Формул, позволяющих рассчитать возврат на инвестиции ROI, довольно много. Если у вас есть специфические данные, которые нужно учесть при подсчете, вы наверняка сможете найти нужную формулу в интернете.

Что если вы используете звонки как маркетинговый инструмент?

Если раскрутка сайта включает в себя телефонные звонки с целью продаж, доход от них также нужно учитывать в общем доходе по данным ecommerce. А если вы не отслеживаете точное количество звонков и доход от них, то совершая расчет показателя рентабельности инвестиций, уточните, что вы не учитываете в формуле звонки. Значит, показатель доходности от телефонных звонков будет рассчитываться отдельно, когда у вас будут нужные данные для этого.

В веб-студии Артджокер мы не просто понимаем, что означает показатель ROI в маркетинге, но и знаем, как его повысить. Мы непременно добьемся самых эффективных результатов, правильно распределяя бюджет и используя те маркетинговые инструменты, которые подходят специфике вашего бизнеса.

индекс, коэффициент и формула расчета

Стадия организации и запуска инвестиционного проекта является наиболее проблематичным этапом, по крайней мере, так утверждает большинство начинающих инвесторов. Если брать за пример практическую ситуацию, то возникновение трудностей может быть и после старта. Пожалуй, одним из самых важных вопросов, интересующих предпринимателей, заключается в правильной оценке уровня прибыльности инвестиционного процесса.

К сожалению, довольно сложно оценить значение экономической деятельности, используя прямые количественные параметры. Кроме того, многих инвесторов может интересовать, что характеризует доходность. На это можно сказать, что прибыль является показателем реального заработка за конкретный период времени, полученный в результате реализации разработанного инвестиционного проекта.

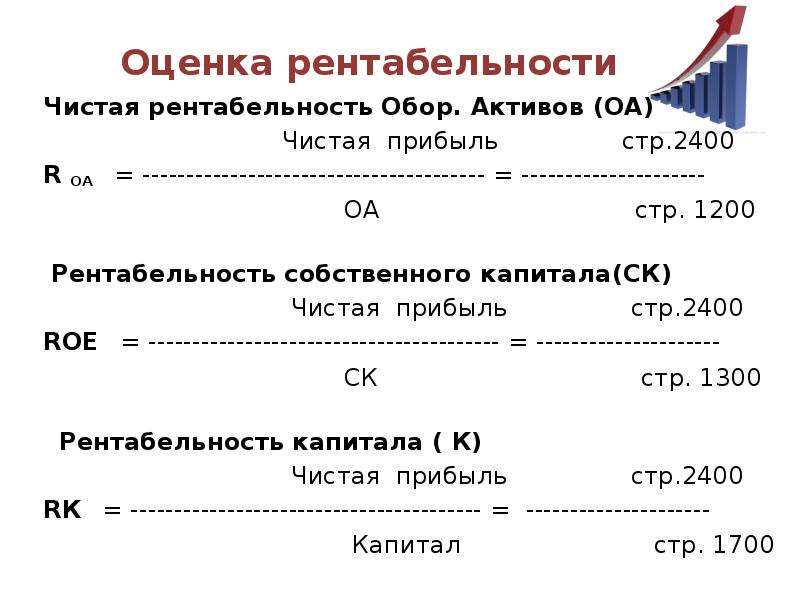

Так как прямые экономические показатели не могут точно охарактеризовать эффективность ведения финансовой деятельности, то для этого предусмотрен коэффициент рентабельности. Он способен определить экономическую производительность и успешность реализации выбранного проекта. В условиях жесточайшей конкуренции на мировом рынке это значение является основным фактором, который может установить хороший результат или поражение от действий предприятия.

Он способен определить экономическую производительность и успешность реализации выбранного проекта. В условиях жесточайшей конкуренции на мировом рынке это значение является основным фактором, который может установить хороший результат или поражение от действий предприятия.

Содержание статьи

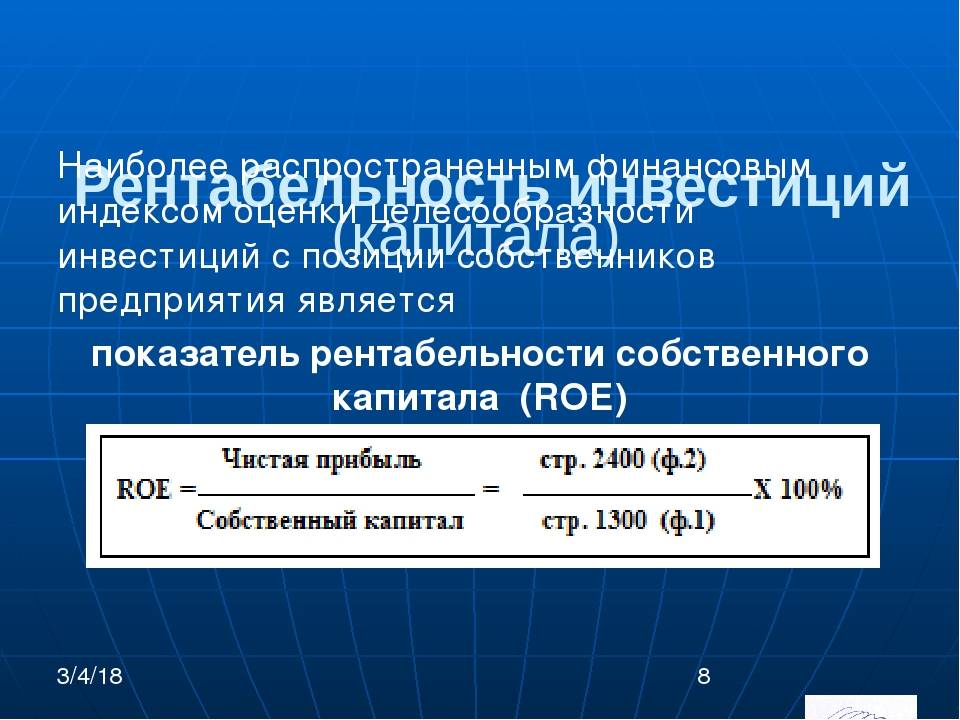

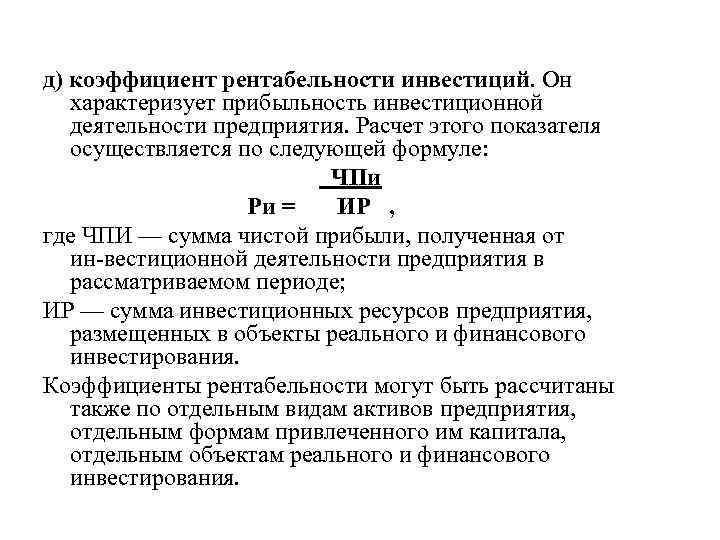

Основное понятие и формула рентабельности инвестиций

Даже начинающий предприниматель знает, что цель инвестиций заключается в поиске эффективной ячейки для размещения, которая впоследствии принесла бы значительную прибыль. Именно коэффициент рентабельности является главным параметром, который характеризует уровень продуктивности капиталовложений. Из этого следует, что эффективность инвестиций представляет собой финансовый показатель, который дает возможность установить прибыльность или убыточность осуществленного инвестирования.

Многие профессионалы для определения прибыльности вложений используют другое определение, которое звучит так: какие необходимо потерпеть убытки для получения желаемой прибыли. Для составления формулы расчета существуют определенные сокращения – коэффициент инвестиционной рентабельности отражается как ROI. Данная аббревиатура довольно часто встречается в различных графиках и расчетах аналитиков. Вычисление доходности инвестиций в математическом понимании выглядит так:

Для составления формулы расчета существуют определенные сокращения – коэффициент инвестиционной рентабельности отражается как ROI. Данная аббревиатура довольно часто встречается в различных графиках и расчетах аналитиков. Вычисление доходности инвестиций в математическом понимании выглядит так:

- принять или отклонить конкретную стратегию, используя за базу полученные при расчете показания уровня рентабельности;

- сравнить несколько проектов между собой и выбрать из них наиболее эффективный;

- установить количественный показатель прибыли, который доступен для инвестора с единицы капитальных вложений.

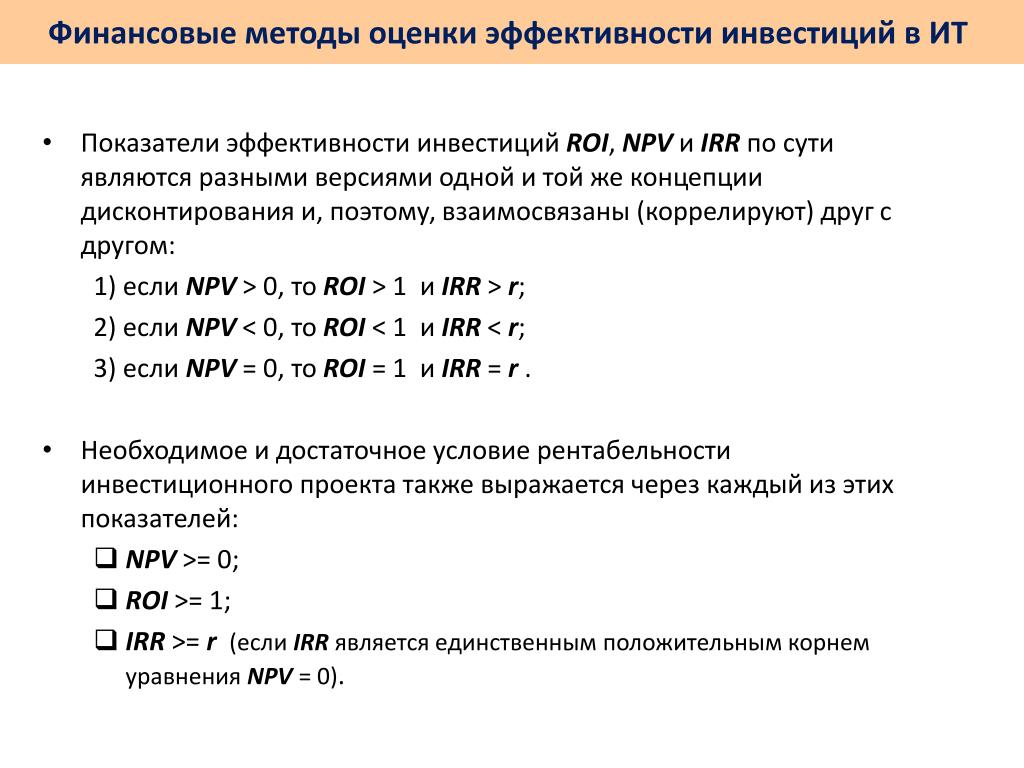

Какие существуют методы анализа значений

В инвестиционной деятельности выделяют две важные группы способов анализа рентабельности капиталовложений. В их основе лежат следующие приемы:- методы, построенные на дисконтированных расчетах;

- методы, проводимые за счет учетной оценки денежных вкладов.

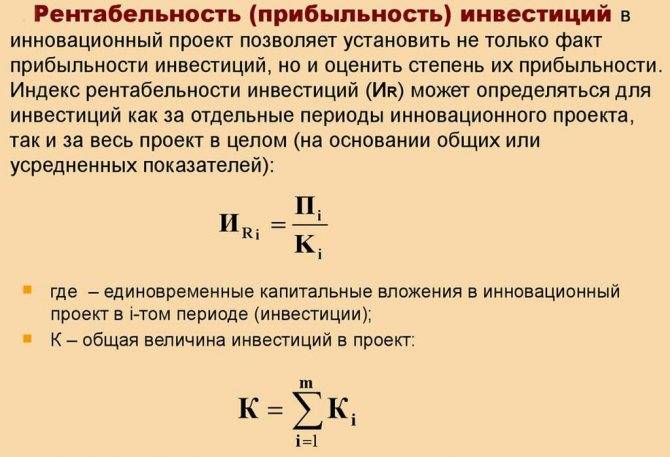

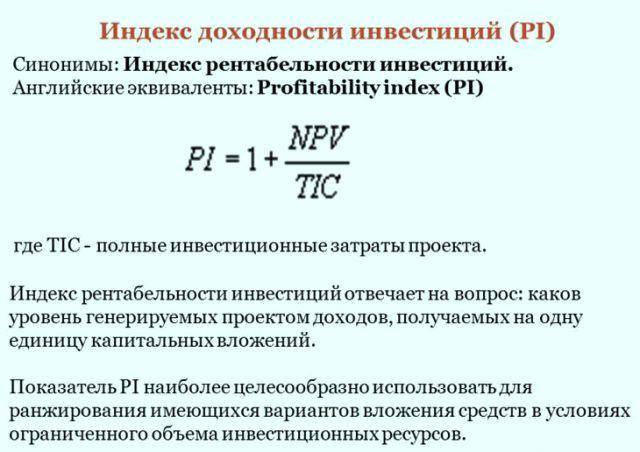

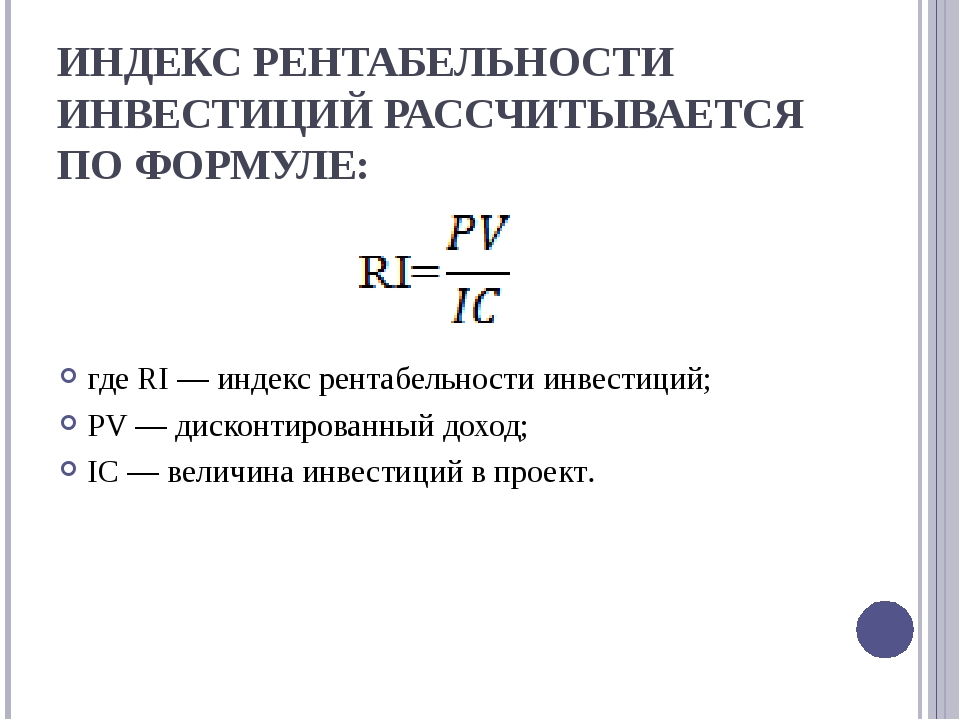

Дисконтные способы анализа показателей рентабельности включают в себя техники расчета индекса инвестиционной эффективности, а также вычисления, предназначенные для определения внутренних нормативов рентабельности капиталовложений. Чтобы с максимальной точностью оценить все методы необходимо подробнее изучить каждый из них. Многих может интересовать вопрос, что демонстрирует индекс рентабельности, на это существует простой ответ: он отражает степень возмещения расходов проекта получаемой прибылью.

Если на практике показатель расчета выше или равен «1», то инвестиционный проект является целесообразным и может быть утвержден.

Специалисты советуют при выборе альтернативного проекта применять данную формулу вычисления. Она поможет максимально удобно определить продуктивность инвестиционного процесса на начальной стадии.

Рассматривая внутреннюю норму рентабельности капиталовложений, стоит отметить, что она характеризует собой ставку, при которой дисконтированная сумма денежных вливаний за определенный период будет равна «0». Для наглядности предлагается рассмотреть формулу для расчета:

IRR = r, когда ЧДД = 0, где:

- r – общая стоимость активов инвестиционного проекта.

Этот показатель способен продемонстрировать предельно дозволенный уровень расходов, который дает возможность сохранить целесообразность капиталовложений. Из этого следует, что проект будет утвержден при коэффициенте большему или эквивалентному стоимости капитала.

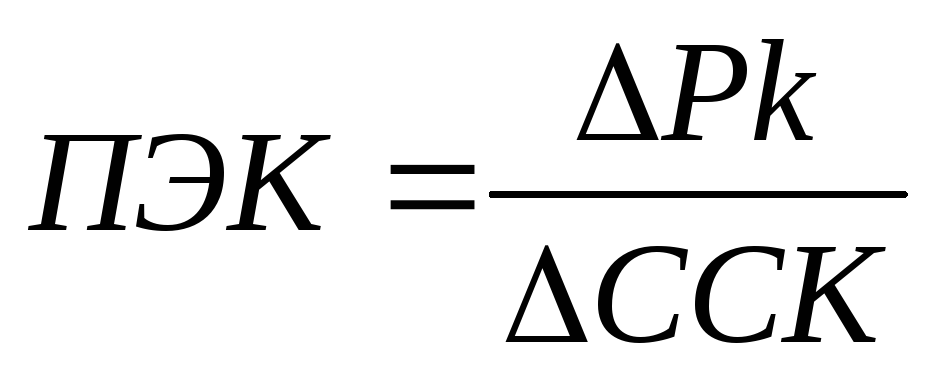

Если рассматривать метод простого анализа или еще его называют способом расчета учетной нормы рентабельности, то можно установить среднегодовой доход от реализации инвестиционного плана. Новички в сфере инвестирования должны учитывать, что такой вариант вычисления прибыльности может использоваться для вложений краткосрочного характера. Это обуславливается тем, что данный метод не учитывает временные изменения, а также при получении прибыли, она рассматривается как чистый доход.

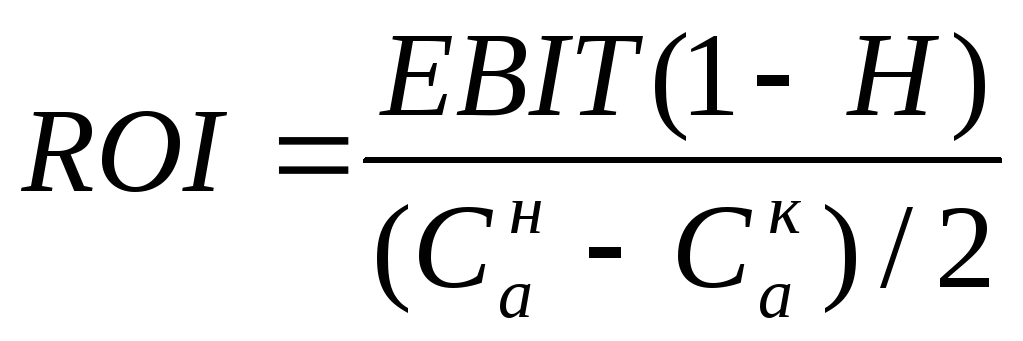

Особенность метода учетной оценки капиталовложений заключается в простоте его реализации и отсутствии необходимости применения дисконтирования. Для вычисления статистическим способом можно воспользоваться следующей формулой:Эксперты рекомендуют применять калькуляцию коэффициента ARR лишь при оценке краткосрочных сделок. Кроме того, очень важно использовать значения бухгалтерского баланса. Чтобы рассчитывать на высокую прибыль от капиталовложения и определить предельно точный размер возможного дохода следует применять не только метод статистических вычислений, но и прибегнуть к дисконтированному способу.

Чтобы рассчитывать на высокую прибыль от капиталовложения и определить предельно точный размер возможного дохода следует применять не только метод статистических вычислений, но и прибегнуть к дисконтированному способу.

Оптимальные показатели рентабельности инвестиций

Помимо расчетных значений в финансовой практике существуют нормативные показатели, которые являются основой вычислений. Используя ее, можно сделать выводы по полученным результатам анализа. Следовательно, с помощью регламентированных параметров можно проверить соответствуют полученные индексы и коэффициенты рентабельности инвестиций предписанным нормам.

Чтобы наглядно освоить полученную информацию можно воспользоваться простым примером. Для этого предлагается ознакомиться с основными нормативными показаниями прибыльности капиталовложений, используя данные различных отраслей:

- строительная сфера – более 0,22;

- торговля и коммерческая деятельность – 0,25;

- сельскохозяйственная область – более 0,12;

- промышленное производство и иностранные инвестиции – не менее 0,16.

Оптимальные значения для статистических методов, которым свойственно использование данных бухгалтерского баланса, без учета дисконтирования и временных параметров денежных вливаний будут выглядеть следующим образом:

- торговые предприятия – не более 0,07;

- промышленные предприятия – не более 0,16.

Если при расчете коэффициента эффективности его результат составил менее 0 вне зависимости от отрасли инвестирования, тогда такой показатель будет носить неудовлетворительный характер. Также часто случаются моменты, когда значения не дотягиваются до нормативов. В этом случае рекомендуется увеличить рентабельность продаж или усилить обороты активов, что поможет исправить ситуацию и достичь необходимых результатов.

Оценка коэффициента ROI на примере

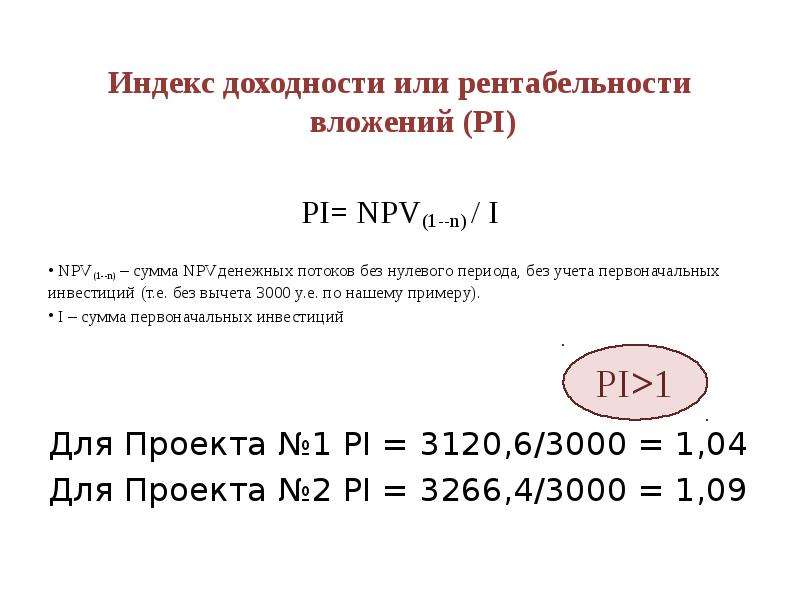

Благодаря индексу рентабельности капитальных вложений инвестор может оценить целесообразность инвестирования в конкретный проект. Если при расчете его показатель остановился на отметке более «1», то такой инвестиционный план имеет право на жизнь и к тому же отличается хорошей прибыльностью.

Если при расчете его показатель остановился на отметке более «1», то такой инвестиционный план имеет право на жизнь и к тому же отличается хорошей прибыльностью.

Неоднозначной можно назвать ситуацию, когда индекс эффективности инвестиций равен единицы. В этом случае необходимо провести дополнительный анализ значений. Также существует момент, когда при вычислении индекса его результат получился ниже единицы. Это сигнализирует об убыточности инвестиционного проекта, поэтому не стоит обращать на него внимания и в особенности вкладывать в него денежные средства.

По мнению специалистов, оценка рентабельности капиталовложений является только внешне простой и непринужденной. Однако вся сложность процесса заключается в уклончивости реальной дисконтированной ставки на протяжении всего периода развития проекта. Причиной этому являются неблагоприятные и переменные условия, которые оказывают воздействие на расчеты и не поддаются анализу.Если рассматривать на примере, то можно взять ситуацию, возникшую примерно 5 лет назад. Ни один серьезный инвестор не мог предположить, что европейские страны в отношении Российской Федерации введут целый перечень экономический секторальных санкций. Следовательно, при вложении свободных активов в различные инвестиционные проекты они не учитывали возможность появления такого рода рисков. В результате сложившейся ситуации дисконтированная ставка претерпела сильных изменений.

Ни один серьезный инвестор не мог предположить, что европейские страны в отношении Российской Федерации введут целый перечень экономический секторальных санкций. Следовательно, при вложении свободных активов в различные инвестиционные проекты они не учитывали возможность появления такого рода рисков. В результате сложившейся ситуации дисконтированная ставка претерпела сильных изменений.

В финансовой сфере принято считать, что чем длительней срок инвестиционного проекта, тем выше предполагаемые риски от непрогнозируемых факторов. Из этого следует, что эффективность инвестиций может приобрести неправильное значение. Учитывая вышеизложенный пример, предприниматель должен всегда проводить прогноз инвестиционных проектов по множеству критериев.

Для чего нужен расчет рентабельности капитальных вложений

Инвестор должен понимать, что расчет рентабельности инвестиций проводится на всех этапах реализации проекта. Особое значение имеют данные, полученные на стадии выбора, сопоставления и реализации инвестиционного процесса. Также вычисление коэффициента прибыльности обязательно осуществляется на завершающем этапе. Это поможет инвестору узнать заблаговременно размер будущего дохода. Многие участники сферы капиталовложений часто интересуются, зачем проводить калькуляцию инвестиционной доходности. Ответом являются следующие аспекты:

Также вычисление коэффициента прибыльности обязательно осуществляется на завершающем этапе. Это поможет инвестору узнать заблаговременно размер будущего дохода. Многие участники сферы капиталовложений часто интересуются, зачем проводить калькуляцию инвестиционной доходности. Ответом являются следующие аспекты:

- Для определения успешности выбранной стратегии. При возникновении неожиданного результата, принявшего убыточную сторону, у инвестора будет шанс подкорректировать инвестиционный процесс и рассчитать максимально надежный и стабильный показатель прибыльности на будущее.

- Для сравнения различных проектов и выбора наиболее рентабельного и устойчивого.

- Для применения в качестве многофункционального инструмента, который способен помочь инвесторам в оценке потенциальных рисков и ожидаемой прибыли.

Возможные сложности при анализе рентабельности инвестиций

Визуально процесс расчета показателей эффективности капиталовложений не представляет сложностей, однако при перенесении теории на практику многие предприниматели сталкиваются с перечнем трудностей. Одним из таких моментов является составление прогноза величины возможных вкладов и норм дисконтирования при вычислении индекса рентабельности инвестированного капитала. Так, на устойчивость и надежность предстоящих денежных потоков оказывают огромное воздействие макро- и микроэкономические аспекты. К примеру, среди факторов может быть сезонность спроса и предложения, объем продаж, процентные ставки в национальном банке, а также стоимость сырья и расходных материалов.

Одним из таких моментов является составление прогноза величины возможных вкладов и норм дисконтирования при вычислении индекса рентабельности инвестированного капитала. Так, на устойчивость и надежность предстоящих денежных потоков оказывают огромное воздействие макро- и микроэкономические аспекты. К примеру, среди факторов может быть сезонность спроса и предложения, объем продаж, процентные ставки в национальном банке, а также стоимость сырья и расходных материалов.

Кроме того, существенным параметром, который может привести к колебаниям финансовых потоков, нередко выступает уровень продаж. Его значение по большому счету зависит от маркетингового стратегического подхода, который был выбран предприятием. Также создать сложности может оценка дисконтированной ставки, которая демонстрирует временную стоимость материальных средств и позволяет приблизить потенциальные платежи к нормативам. Например, при единоличном инвестировании проекта будут применяться не дисконтированные ставки, а показатели рентабельности идентичных капиталовложений. Такие значению можно будет вычислить при помощи прибыльности акций, банковских депозитов и других вкладов.

Такие значению можно будет вычислить при помощи прибыльности акций, банковских депозитов и других вкладов.

В заключение стоит отметить, что 100% гарантий получения прибыли на словах не существует. Опытные инвесторы знают, что добиться успеха можно благодаря точной оценке ситуации. Следовательно, доказательством рентабельности инвестиций станут только полученные в ходе расчетов коэффициенты, которые имеют индивидуальные особенности.

Рентабельность инвестиций (ROI) – Финансовая энциклопедия

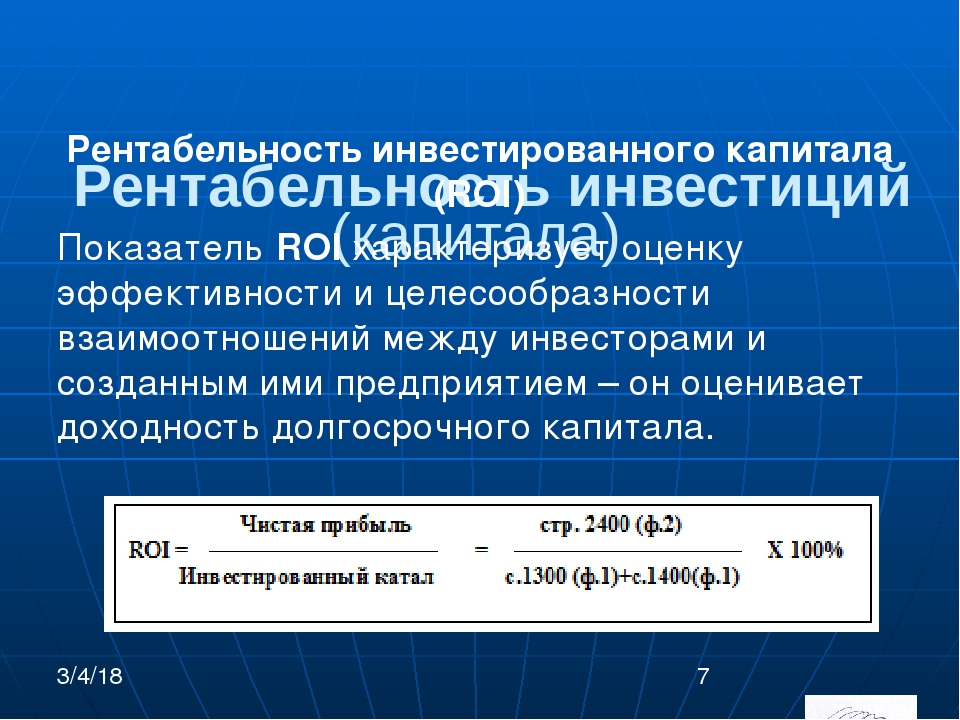

Рентабельность инвестиций (ROI) – это показатель эффективности, используемый для оценки эффективности инвестиций или сравнения эффективности ряда различных инвестиций. ROI пытается напрямую измерить сумму возврата на конкретную инвестицию относительно ее стоимости. Для расчета рентабельности инвестиций прибыль (или отдача) от инвестиций делится на стоимость инвестиций. Результат выражается в процентах или соотношении.

Как рассчитать ROI

Формула возврата инвестиций выглядит следующим образом:

ROIзнак равноСутгйнт VлуйохIнvéсектмент -Сост ое янvEсектментСост ое янvEсектмент\ begin {align} & \ text {ROI} = \ dfrac {\ text {Текущая стоимость инвестиций} – \ text {Стоимость инвестиций}} {\ text {Стоимость инвестиций}} \\ \ end {выравнивается}Взаимодействие с другими людьмиROIзнак равноСтоимость инвестиций

«Текущая стоимость инвестиций» относится к выручке, полученной от продажи интересующих инвестиций. Поскольку рентабельность инвестиций измеряется в процентах, ее можно легко сравнить с доходами от других инвестиций, что позволяет сравнивать различные типы инвестиций с друг друга.

Поскольку рентабельность инвестиций измеряется в процентах, ее можно легко сравнить с доходами от других инвестиций, что позволяет сравнивать различные типы инвестиций с друг друга.

Понимание возврата инвестиций (ROI)

ROI – популярный показатель благодаря своей универсальности и простоте. По сути, окупаемость инвестиций может использоваться как элементарный индикатор прибыльности инвестиций. Это может быть рентабельность инвестиций в акции, рентабельность инвестиций, которую компания ожидает от расширения завода, или рентабельность инвестиций, полученная при сделке с недвижимостью. Сам расчет не слишком сложен, и его относительно легко интерпретировать для широкого диапазона приложений. Если чистая рентабельность инвестиций положительна, вероятно, она того стоит. Но если доступны другие возможности с более высоким ROI, эти сигналы могут помочь инвесторам исключить или выбрать лучшие варианты. Точно так же инвесторы должны избегать отрицательной рентабельности инвестиций , которая подразумевает чистый убыток.

Например, предположим, что Джо инвестировал 1000 долларов в Slice Pizza Corp. в 2017 году и через год продал свои акции на общую сумму 1200 долларов. Чтобы рассчитать рентабельность своих инвестиций, он разделил бы свою прибыль (1200 долларов – 1000 долларов = 200 долларов) на инвестиционные затраты (1000 долларов), получив рентабельность инвестиций в размере 200/1000 долларов, или 20 процентов.

Обладая этой информацией, он мог сравнить свои инвестиции в Slice Pizza с другими своими проектами. Предположим, Джо также инвестировал 2000 долларов в Big-Sale Stores Inc. в 2014 году и продал свои акции на общую сумму 2800 долларов в 2017 году. Рентабельность инвестиций Джо в акции Big-Sale составит 800 долларов / 2000 долларов, или 40 процентов. (См. Раздел «Ограничения рентабельности инвестиций» ниже, чтобы узнать о возможных проблемах, возникающих из-за разных временных рамок.)

Ограничения ROI

Примеры, подобные примеру Джо (см. Выше), показывают некоторые ограничения использования ROI, особенно при сравнении инвестиций. Хотя рентабельность второй инвестиции Джо в два раза превышала его первую инвестицию, время между покупкой и продажей Джо составляло один год для его первой инвестиции и три года для второй.

Хотя рентабельность второй инвестиции Джо в два раза превышала его первую инвестицию, время между покупкой и продажей Джо составляло один год для его первой инвестиции и три года для второй.

Джо мог соответствующим образом скорректировать рентабельность своих многолетних инвестиций. Поскольку его общая рентабельность инвестиций составляла 40 процентов, чтобы получить среднегодовую рентабельность инвестиций, он мог разделить 40 процентов на 3 и получить 13,33 процента. С этой корректировкой, похоже, что, хотя вторая инвестиция Джо принесла ему больше прибыли, его первая инвестиция была фактически более эффективным выбором.

ROI можно использовать вместе с нормой доходности , которая учитывает временные рамки проекта. Можно также использовать чистую приведенную стоимость (NPV), которая учитывает разницу в стоимости денег с течением времени из-за инфляции. Применение NPV при расчете нормы прибыли часто называют реальной нормой доходности .

Изменения в рентабельности инвестиций

В последнее время некоторые инвесторы и предприятия проявили интерес к разработке новой формы показателя ROI, получившей название «Социальная отдача от инвестиций » или SROI. SROI был первоначально разработан в конце 1990-х годов и учитывает более широкие воздействия проектов, использующих дополнительную финансовую ценность (т.е. социальные и экологические показатели, которые в настоящее время не отражаются в обычных финансовых счетах).1 SROI помогает понять ценностное предложение определенных критериев ESG (Environmental Social & Governance), используемых в практике социально ответственного инвестирования (SRI). Например, компания может взять на себя обязательство по переработке воды на своих заводах и замене освещения на все светодиодные лампы. Эти мероприятия сопряжены с немедленными расходами, которые могут отрицательно повлиять на традиционную рентабельность инвестиций, однако чистая выгода для общества и окружающей среды может привести к положительному SROI.

SROI был первоначально разработан в конце 1990-х годов и учитывает более широкие воздействия проектов, использующих дополнительную финансовую ценность (т.е. социальные и экологические показатели, которые в настоящее время не отражаются в обычных финансовых счетах).1 SROI помогает понять ценностное предложение определенных критериев ESG (Environmental Social & Governance), используемых в практике социально ответственного инвестирования (SRI). Например, компания может взять на себя обязательство по переработке воды на своих заводах и замене освещения на все светодиодные лампы. Эти мероприятия сопряжены с немедленными расходами, которые могут отрицательно повлиять на традиционную рентабельность инвестиций, однако чистая выгода для общества и окружающей среды может привести к положительному SROI.

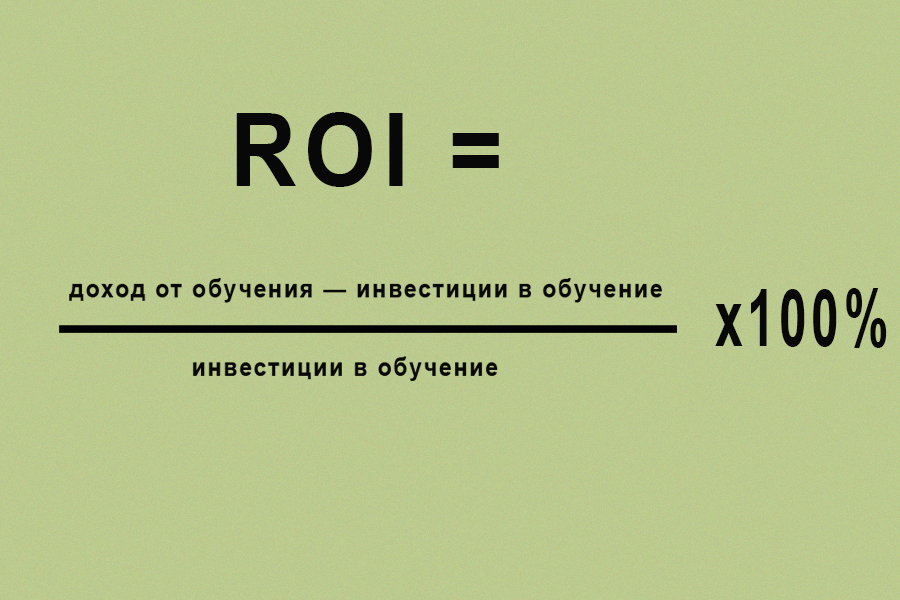

Есть несколько других новых разновидностей ROI, которые были разработаны для определенных целей. Статистика социальных сетей ROI определяет эффективность кампаний в социальных сетях – например, сколько кликов или лайков генерируется на единицу усилия. Аналогичным образом, ROI маркетинговой статистики пытается определить доходность рекламных или маркетинговых кампаний. Так называемая рентабельность инвестиций в обучение относится к количеству изученной и сохраненной информации в качестве прибыли от образования или повышения квалификации. По мере того, как мир прогрессирует и меняется экономика, в будущем обязательно появятся несколько других нишевых форм возврата инвестиций.

Аналогичным образом, ROI маркетинговой статистики пытается определить доходность рекламных или маркетинговых кампаний. Так называемая рентабельность инвестиций в обучение относится к количеству изученной и сохраненной информации в качестве прибыли от образования или повышения квалификации. По мере того, как мир прогрессирует и меняется экономика, в будущем обязательно появятся несколько других нишевых форм возврата инвестиций.

Часто задаваемые вопросы

Как вы рассчитываете рентабельность инвестиций (ROI)?

Рентабельность инвестиций (ROI) рассчитывается путем деления прибыли, полученной от инвестиций, на стоимость этих инвестиций. Например, инвестиция с прибылью в 100 долларов и стоимостью в 100 долларов будет иметь рентабельность инвестиций 1 или 100% в процентах. Хотя окупаемость инвестиций – это быстрый и простой способ оценить успешность инвестиций, у него есть несколько серьезных ограничений. Например, рентабельность инвестиций не отражает временную стоимость денег, и может быть трудно достоверно сравнить рентабельность инвестиций, поскольку для получения прибыли одним инвестициям потребуется больше времени, чем другим. По этой причине профессиональные инвесторы, как правило, используют другие показатели, такие как чистая приведенная стоимость (NPV) или внутренняя норма прибыли (IRR) .

По этой причине профессиональные инвесторы, как правило, используют другие показатели, такие как чистая приведенная стоимость (NPV) или внутренняя норма прибыли (IRR) .

Что такое хороший ROI?

То, что квалифицируется как «хорошая» рентабельность инвестиций, будет зависеть от таких факторов, как терпимость инвестора к риску и время, необходимое для того, чтобы инвестиции принесли доход. При прочих равных, инвесторы, которые более склонны к риску, скорее всего, согласятся с более низкой рентабельностью инвестиций в обмен на меньший риск. Аналогичным образом, инвестиции, которые окупаются дольше, обычно требуют более высокой рентабельности инвестиций, чтобы быть привлекательными для инвесторов.

Какие отрасли имеют самый высокий ROI?

Исторически средняя рентабельность инвестиций для S&P 500 составляла около 10% в год. Однако внутри этого могут быть значительные различия в зависимости от отрасли. Например, в течение 2020 года технологические компании, такие как Apple Inc. ( AAPL ), Microsoft Corp. ( MSFT ) и Amzon.com Inc. ( AMZN ), получили годовую прибыль намного выше этого порогового значения в 10%. Между тем компании в других отраслях, такие как энергетические компании и коммунальные предприятия, показали гораздо более низкую рентабельность инвестиций и в некоторых случаях несли убытки по сравнению с прошлым годом. Со временем средняя рентабельность инвестиций в отрасли может меняться из-за таких факторов, как усиление конкуренции, технологические изменения и сдвиги в предпочтениях потребителей.

( AAPL ), Microsoft Corp. ( MSFT ) и Amzon.com Inc. ( AMZN ), получили годовую прибыль намного выше этого порогового значения в 10%. Между тем компании в других отраслях, такие как энергетические компании и коммунальные предприятия, показали гораздо более низкую рентабельность инвестиций и в некоторых случаях несли убытки по сравнению с прошлым годом. Со временем средняя рентабельность инвестиций в отрасли может меняться из-за таких факторов, как усиление конкуренции, технологические изменения и сдвиги в предпочтениях потребителей.

ROI в маркетинге: что это такое, как посчитать по формуле ROI

Окупаются ли ваши инвестиции в рекламу и продвижение? О том, как вычислить рентабельность вложений за 10 секунд, а как считать ROI не нужно и неправильно, какой коэффициент считается хорошим – читайте в нашей новой статье.

Содержание статьи

ROI – это важно

Зачем нужно считать ROI

ROI: преимущества и недостатки

ROI, ROMI, ROAS – три R для расчета рентабельности инвестиций

Как измерять ROI в digital-маркетинге

Как оценить ROI разных digital-каналов

Особенности расчета ROI: на что обратить внимание

Автоматический расчет ROI

Как посчитать ROI быстро: 3 способа

Как оценить показатель ROI

Наглядные примеры расчета

Выводы

FAQ

ROI (Return on Investment) – это важно

Чтобы понять, сколько денег принесла каждая вложенная копейка, используют понятие рентабельности. Посчитать ROI можно для чего угодно – отдельной услуги, актива, сотрудника. В этой статье мы рассмотрим рентабельность инвестиций и узнаем, как просчитать эффективность вложений в продвижение.

Посчитать ROI можно для чего угодно – отдельной услуги, актива, сотрудника. В этой статье мы рассмотрим рентабельность инвестиций и узнаем, как просчитать эффективность вложений в продвижение.

Что такое ROI в маркетинге

Рентабельность инвестиций позволяет определить эффективность конкретного канала, кампании, акции. Для расчета применяется формула:

ROI = ((Прибыль от рекламного канала – Инвестиции) / Инвестиции) х 100%

Результат действителен при условии, что используется один маркетинговый канал в течение конкретного временного отрезка. Или если работает несколько инструментов, но есть возможность четко отделять входящие конверсии.

Важно! Формула ROI содержит показатель «Инвестиции», который должен учитывать не только рекламный бюджет, но и сопутствующие затраты: например, оплата работы PPC-специалисту за настройку контекстной рекламы, копирайтеру за написание объявления, онлайн-сервису за предоставление услуг.

Зачем нужно считать ROI

ROI в маркетинге считают перед тем, как принять управленческое решение. Закупка материалов, оборудования, выбор рекламного канала, решение о сворачивании программы лояльности – все это требует сравнения вариантов. Но эффективнее всего рентабельность инвестиций использовать в 4 направлениях:

- При прямых продажах – через e-mail-маркетинг, форму сайта, каталог. Показатель дает понимание, нужно ли корректировать стратегию бизнеса.

- При проведении акций и распродаж. Сравнение показателей для разных форматов и периодов специальных предложений поможет выбрать лучший вариант стимулирования сбыта.

- При планировании мер по повышению лояльности покупателей. Организация и упорядочивание данных помогают поддерживать с заказчиками продолжительный контакт.

- При измерении эффективности мер по устранению негативных отзывов. Если заказчик после нейтрализации отрицательного отношения снова стал постоянным покупателем, это положительно влияет на доход компании.

Когда ROI бесполезен

ROI не универсален. Есть много ситуаций, когда его расчет – пустая трата времени. Вот самые распространенные:

- Продукт, покупку которого долго обдумывают. Обычно это дорогостоящие товары – недвижимость, автомобиль, строительные материалы. Клиент кликнет по контекстной рекламе, полгода будет ее обдумывать и в конце концов купит, но из-за отложенного спроса посчитать ROI становится невозможным.

- Значительная разница в прибыли от сделок. Например, агентство недвижимости в этом месяце продало 1 квартиру, в следующем – уже 3.

- Долгосрочные инвестиции на начальном этапе.

Также сложно вычислить рентабельность инвестиций, когда не совсем понятно, что именно привело к конверсии – рекламный канал или переговорные навыки менеджера.

Определить показатель конверсии сайтаROI: преимущества и недостатки

Коэффициент рентабельности инвестиций прост в расчетах. Он поможет владельцу бизнеса принять верное решение, сравнивая факторы риска и возможности разных проектов.

Он поможет владельцу бизнеса принять верное решение, сравнивая факторы риска и возможности разных проектов.

Почему стоит использовать Marketing ROI при оценке эффективности инвестиций:

- с его помощью можно быстро сравнить данные в рамках одной или нескольких компаний;

- расчеты дают возможность провести экспресс-оценку практически любой бизнес-отрасли;

- легко проанализировать «закрытые системы», позволяющие подставить конкретные цифры в формулу ROI, без рисков и подводных камней, как в случае со сложными расчетами.

Несмотря на легкость вычислений, многие специалисты не рекомендуют использовать показатель в качестве основной оценки. Дело в том, что он показывает четкий результат исключительно в идеальных условиях «вакуума» – когда цифры легко подставляются и ничто не влияет извне, а расчеты производятся в отношении четкого периода времени.

Но так бывает далеко не всегда. Как, например, оценить рентабельность вложений в обучающие курсы для персонала? Возможно, эффективность работников улучшится – а вместе с тем одновременно поставщики повысят ставки, клиентская база сократится, конкурент перейдет на более современную рекламную платформу, что делает чистый просчет эффективности одного показателя малорезультативным.

Другие недостатки ROI:

- Не учитывается временная стоимость денег.

- Зависит от бухгалтерских принципов отчетности, принятых в компании.

- Не подходит для глубокого анализа. Чтобы объективно оценить рентабельность, необходимо рассчитать несколько показателей.

Коэффициент рентабельности инвестиций определяется в процентах, поэтому не дает представление о реальном приросте прибыли. Пример: есть два проекта, в 1-й вложили 2000 у. е. и получили ROI 10%, во 2-й – 200 у. е. и ROI 30%. Коэффициент дает нам понять – второй вариант выгоднее, ведь 30% больше 10%. Но фактически доход от первого составил 2000*10%=200 у. е., от второго – 200*30%=60 у. е. Мы понимаем, что в цифрах выгоднее первый проект. Но при этом можем рассмотреть прогноз по рентабельности второго проекта, если в него инвестировать больше денег.

ROI, ROMI, ROAS – три R для расчета рентабельности инвестиций

В зависимости от того, какие статьи затрат нас интересуют, можно использовать три разные формулы:

1. Чтобы определить окупаемость проекта с учетом всех затрат, рассчитывают показатель ROI. В расчет берут все суммарные доходы и затраты на проект, в том числе на производство продукта/услуги.

Чтобы определить окупаемость проекта с учетом всех затрат, рассчитывают показатель ROI. В расчет берут все суммарные доходы и затраты на проект, в том числе на производство продукта/услуги.

Формула ROI:

Как рассчитать ROMI и ROAS

2. Чтобы определить рентабельность исключительно затрат на маркетинговый канал, используют показатель ROMI. В расчете – рекламный бюджет, аренда билбордов, оплата агентству-подрядчику, полиграфия. Затраты на производство не учитываются.

3. Если нужно определить эффективность конкретного рекламного канала, используют коэффициент ROAS. В формуле учитываются доход и стоимость одной кампании.

Как измерять ROI в digital-маркетинге

Digital-маркетинг – это продвижение продукта с использованием цифровых технологий – интернета, TV, радио. Сложность подсчета ROI для этих каналов состоит в том, что не всегда главной целью рекламной акции является финальный аккорд воронки продаж. Иногда кампании создаются, чтобы повысить репутацию бренда, чтобы название продукта было у всех на слуху, чтобы повысить трафик и т. д. В зависимости от цели будут меняться и значения в формуле ROI.

д. В зависимости от цели будут меняться и значения в формуле ROI.

Ниже – основные метрики, которые помогут нам в вычислении рентабельности для рекламных каналов в сфере digital.

Показатель конверсии

Конверсия – целевые действия пользователей. В зависимости от поставленных задач конкретного рекламного канала это могут быть:

- продажа;

- звонок;

- заполнение формы;

- регистрация;

- подписка;

- просмотр видео;

- нажатие кнопки «Подробнее».

Показатель конверсии определяет, насколько хорошо кампания справляется с поставленной целью. Ее значение можно отследить для:

- каналов входящего трафика – органической выдачи, контекстной рекламы, push;

- мобильной и десктопной версии;

- разных географических регионов.

Если канал стабильно показывает высокую конверсию, это повод задуматься над тем, чтобы вложить в него больше инвестиций. Если наоборот, рационально продумать кампанию, адаптированную под потребности этого канала – например, под пользователей, которые заходят на сайт с мобильных телефонов, дают трафик, но ничего не покупают.

Если наоборот, рационально продумать кампанию, адаптированную под потребности этого канала – например, под пользователей, которые заходят на сайт с мобильных телефонов, дают трафик, но ничего не покупают.

Во сколько обходится 1 лид

Лид в digital – это пользователь, который выявил интерес к продукту и предоставил координаты для обратной связи – контакты, электронный адрес, заполненную регистрационную форму.

Если цель рекламного канала – собрать и передать порцию новых лидов в отдел продаж, то показатель CPL поможет рассчитать, в какую сумму обошелся 1 лид.

Если вы получили значение большее, нежели стоимость среднего чека, это говорит о нерентабельности кампании.

Рентабельность целевого действия

CPA – коэффициент, который показывает, во сколько компании обходится выполнение каждого целевого действия – подписки, регистрации, просмотра видео, покупки и т. д.

Если вы тратите на привлечение клиента больше денег, чем он приносит, рекламный канал становится нерентабельным.

Стоимость среднего чека

Величину среднего чека удобно использовать в расчетах digital-рентабельности. Даже незначительное изменение в сторону повышения может заметно повлиять на общую прибыль.

Если за месяц сайт «сделал» 20 продаж на 20 тысяч $, сумма среднего чека составила 20 000 : 20 = 1 000 $.

Пожизненная ценность клиента

LTV – суммарная прибыль, которую получит компания от одного заказчика в течение всего периода сотрудничества. Это один из ключевых показателей в подсчете рентабельности – он дает более глубокое понимание выгоды от рекламного канала.

Допустим, вы потратили на привлечение 1 клиента 20$, а он сделал покупку на 10$. На первый взгляд, вложения нерентабельны, но в следующем месяце этот же заказчик, ощутив доверие и лояльность к компании, делает заказ уже на 30$, а через полгода – на 100$. Возможно, при этом применялись дополнительные меры по стимуляции повторных покупок – например, SMS-напоминание – но они обходились гораздо дешевле первоначальных инвестиций. В этом случае вложения полностью оправдали себя.

В этом случае вложения полностью оправдали себя.

Как оценить ROI разных digital-каналов

Каждый рекламный канал в digital-сфере имеет свои особенности и задачи, поэтому для расчета ROI используются следующие метрики, помимо конверсий:

- в E-mail маркетинге – кликабельность, открываемость писем, процент отписок, привлеченные лиды;

- в Push-уведомлениях – подписки, кликабельность, открываемость, количество привлеченных лидов;

- в аккаунтах социальных сетей и мессенджеров – кликабельность, открываемость, количество новых подписчиков, вовлеченность;

- в Landing Page – количество и продолжительность просмотров страницы, трафик, пользователи, зашедшие на сайт впервые и повторно;

- в блоге – трафик, количество переходов по внутренним ссылкам, уникальные пользователи, время, проведенное на странице.

Ключевые метрики позволяют вычислить точный ROI, определить главные зоны роста и риска, скорректировать бизнес-стратегию.

Особенности расчета ROI: на что обратить внимание

Чем больше факторов учитывается в расчете, тем точнее коэффициент рентабельности инвестиций. Для корректных результатов рекомендуем учесть 4 особенности, описанные ниже:

1. Как ваш клиент продвигается по воронке продаж

Вот ваша контекстная реклама. Пользователь кликнул, перешел на сайт. Не купил. Через неделю увидел вашу рекламу в Instagram. Перешел. Не купил, но запомнил адрес сайта. Через месяц вводит название компании в поисковую строку, переходит и покупает. Технически лид пришел через обычную органическую выдачу. Практически – благодаря тому, первому контекстному объявлению.

Какая роль отводится первоначальному источнику конверсии, решает ваша модель атрибуции. Автоматизированные системы расчета ROI позволяют разрабатывать эту модель в виде воронки продаж. О том, какими программами можно пользоваться, мы расскажем чуть ниже.

2. Какие еще факторы влияют на выручку

Ваш лучший менеджер переехал в другую страну. Сырье 3 раза задерживали на таможне. Самого ходового товара долго не было в наличии. В это же время вы запускаете рекламную кампанию, по которой трафик идет, а продавать не получается. ROI снизится, но маркетинг тут ни при чем.

Сырье 3 раза задерживали на таможне. Самого ходового товара долго не было в наличии. В это же время вы запускаете рекламную кампанию, по которой трафик идет, а продавать не получается. ROI снизится, но маркетинг тут ни при чем.

3. Есть ли сложности с учетом различий в затратах

В январе вы заплатили 150$ за доставку заказа в Великобританию. А в феврале подняли цены на перевозки, и теперь необходимо отдать уже 200$. ROI упадет, но не по вине отдела маркетинга.

4. Учитывается ли полный цикл продаж

Заказчик может увидеть рекламу в марте, а купить – в июле офлайн. Или кликнуть по контекстному объявлению в феврале, долго думать и решиться лишь к маю. Чтобы оптимизировать сбор данных, важно автоматизировать расчет ROI.

Автоматический расчет ROI

Если вы серьезно настроены мониторить один из важнейших показателей в бизнесе, необходимо подготовиться. Желательно за полгода до внедрения контроля ROI.

Подготовка в автоматизации

Подключаем Google Analytics и храним там информацию о всех затратах на рекламные каналы. В настройках должны быть фильтры по офисному IP, адаптированные под ваш бизнес опции конверсии и сбора трафика.

В настройках должны быть фильтры по офисному IP, адаптированные под ваш бизнес опции конверсии и сбора трафика.

Дальнейший алгоритм действий таков:

- Если заказов из корзины меньше 75% в общей массе, подключаем call tracking для мониторинга обработки звонков.

- Внедряем скрипт SourceBuster, чтобы отслеживать происхождение каждого заказа.

- Настраиваем возможность получать данные по заказам за определенный период.

- Группируем и помечаем рекламные каналы для корректного расчета ROI в маркетинге по каждому сегменту.

Чем у́же сегментирование, тем корректнее коэффициент рентабельности инвестиций. Мы рекомендуем разделать каналы на ретаргетинг и привлечение новых посетителей, отдельно сгруппировать запросы по брендам, отсеять минус-слова, ввести геотаргетинг.

OWOX Bi Smart Data

Платформа для продвинутой аналитики позволяет получать готовые отчеты с опцией индивидуального добавления метрик, которые используются для учета в вашем бизнесе. Плюсы применения:

Плюсы применения:

- не требуются специальные навыки;

- отчеты можно получать в любом из шаблонов на выбор или составить свой по нужным метрикам;

- полный контроль над доступом к данным.

Сервис предоставляет пробную бесплатную версию для ознакомления.

Google Analytics

Сервис дает возможность рассчитать показатель ROI по рекламным каналам Google. Так вы сможете наглядно оценить, какие кампании более эффективны, и перераспределять бюджет.

Сервис рассчитан на работу с одной моделью атрибуции, поэтому не может гарантировать на 100% корректный расчет ROI, поскольку могут учитываться не все источники продаж.

Google Sheets

Инструмент для ручной загрузки информации из Google Analytics в Google Sheets. Позволяет быстро выполнить мелкие расчеты, но не подходит при больших объемах данных.

Как посчитать ROI быстро: 3 способа

Вот три лаконичных сервиса, которые позволяют просчитать рентабельность инвестиций в 2 клика:

- Event Farm.

Бонус – дополнительный лист со сравнительной таблицей для наглядности.

Бонус – дополнительный лист со сравнительной таблицей для наглядности. - HubSpot. Online калькулятор-«считалочка», изюминка – рекомендации по улучшению вводимых метрик.

- Entrepreneur. Сервис для людей с развитым визуальным восприятием, опция точной настройки отсутствует, выставлять показатели по бегункам нужно вручную.

Сервисы автоматически рассчитывают результат, достаточно ввести данные о продажах.

Как оценить показатель ROI

Результаты коэффициента рентабельности оцениваются таким образом:

- больше 100% – рекламный канал рентабельный;

- равен 100% – точка безубыточности, необходимо найти фактор, мешающий проекту получать больше дохода;

- меньше 100% – проект нерентабельный, необходимо подумать о закрытии или пересмотреть стратегию.

Для полноты картины ROI рассматривается в совокупности с другими показателями: чистой прибылью и количеством реализованной продукции.

Как повысить ROI

Что делать, если ROI получился меньше 100% или ниже, чем в предыдущем периоде:

- Ставить четкие задачи для каждого рекламного канала – в цифрах, которых реально достичь. Не «увеличить конверсию», а «конвертировать 20% лидов за 1 месяц».

- Проводить A/B тестирование элементов, дизайна, таргетинга и отдавать предпочтение опциям, которые работают лучше.

- Снижать затраты на рекламу, анализировать целесообразность расходов.

Любая, даже нерентабельная кампания, дает значительный объем данных для размышлений и анализа. Характеристики целевой аудитории, использование на разных видах устройств, геопозиции – все это позволяет правильно корректировать существующую и разрабатывать новую эффективную бизнес-стратегию.

Наглядные примеры расчета

Если мы рассчитываем коэффициент для конкретного рекламного канала, то подставляем в формулу ROI только те доходы и затраты, которые связаны с этим проектом.

Рентабельность инвестиций в рознице

Перед Пасхой кондитерская запустила два контекстных объявления: для куличей и праздничных кексов. Рекламный бюджет каждого – 300 $. По итогам рекламы продали 200 куличей по 5$ и 250 кексов по 2$. Рассчитаем, какое объявление оказалось более эффективным:

Рекламный бюджет каждого – 300 $. По итогам рекламы продали 200 куличей по 5$ и 250 кексов по 2$. Рассчитаем, какое объявление оказалось более эффективным:

1) (200 * 5 – 300) / 300 * 100% = 233,3% – это означает, что за каждый вложенный доллар вы получили 2,33 доллара;

2) (250 * 2 – 300) / 300 * 100% = 66,6% – это означает, что за каждый вложенный доллар вы получили 0,66 доллара.

Мы видим, что 1-й проект – рентабельный, а 2-й – нерентабельный и себя не окупил. Вывод: к следующему празднику акцентируем внимание на ассортименте куличей.

Расчет ROI для SEO

Определяем самый эффективный digital-канал

|

Канал |

Рекламный бюджет |

Доход |

Расчет |

Результат |

|

SEO-продвижение |

50 000 |

200 000 |

(200 000 – 50 000) / 50 000 * 100% |

300% |

|

Контекстная реклама |

10 000 |

45 000 |

(45 000 – 10 000) / 10 000 * 100% |

350% |

|

Таргетинг Instagram |

3 000 |

4 000 |

(4 000 – 3 000) / 3 000 * 100% |

33% |

Наибольшую рентабельность показала контекстная реклама. Продвижение в Instagram оказалось нерентабельным, есть смысл изменить стратегию или закрыть канал.

Продвижение в Instagram оказалось нерентабельным, есть смысл изменить стратегию или закрыть канал.

Выводы

Регулярный расчет ROI помогает вовремя выявить погрешности бизнес-стратегии, закрывать или корректировать нерентабельные рекламные каналы и наращивать рентабельные.

Рассчитать коэффициент можно вручную или с помощью автоматизированных программ. Последние для корректности результата требуют сбора данных минимум за 6 месяцев до начала анализа.

Повысить ROI можно с помощью оптимизации затрат, А/В тестирования, регулярного анализа потребностей целевой аудитории, оценки и понимания неудач предыдущих кампаний.

FAQ

Что такое ROI?

Это индикатор успешности инвестиций. Показывает в процентах, насколько окупились (или не окупились) вложения. Учитывает все статьи затрат и доходов, в том числе зарплату персоналу, аренду и содержание офисного помещения и т. д.

Что такое ROMI?

Это показатель рентабельности инвестиций в каналы маркетинга. Учитывает только затраты на рекламу.

Что такое ROAS?

Это индикатор эффективности конкретного digital-канала. Определяет, получила ли компания больше, чем потратила.

Что нужно учитывать при расчете ROI/ROMI?

Корректность показателей зависит от правильной модели атрибуции, сложностей в расчете среднего чека, продолжительности цикла продаж и многих других факторов, которые описаны выше в статье.

Как автоматизировать расчет ROI/ROMI и ROAS?

С помощью специальным программ и сервисов: OWOX, Google Analytics, Google Sheets. Более лаконичные инструменты – HubSpot, Event Farm, Entrepreneur.

Интернет-маркетинг

Мы создаем систему взаимодействия различных инструментов продвижения, синергия которых приводит к отличным результатам. Мы разработаем механизм ведения Вашего бизнеса в интернете.

Получить консультацию

Наш менеджер свяжется с Вами в ближайшее время

Отправить заявку

Что такое ROI, формула, расчет, примеры

Привет!У нас появилась новая тема для обсуждения Сегодня рассмотрим что такое ROI, как его считать и улучшить. Присоединяйся!

Современная бизнес среда предполагает постоянный мониторинг и аналитику денежных потоков. Каждому предпринимателю в ведении дела важно отслеживать эффективность и окупаемость бизнеса. Подсчет измерения прибыли получили и потратили – остается уделом дилетантов. Чтобы выстраивать стратегию компании и повышать ее эффективность, прогнозировать доход и грамотно руководить инвестициями нужно правильно оценивать рентабельность абсолютно всех вложений. Аналитики используют ряд показателей, которые помогают измерять и давать оценку перспективности инвестициям.

Одним из таких общепринятых показателей является ROI – return on investment – финансовый коэффициент, показывающий прибыльность инвестиции.

Что такое ROI?

ROI – это соотношение прибыли от вкладов по отношению к их стоимости. Он так же полезен для оценки потенциальной отдачи от отдельных вкладов, так и для сравнения доходов от нескольких вложений. В бизнес-анализе рентабельность инвестиций является одним из ключевых показателей, наряду с другими показателями денежных потоков, такими как внутренняя норма доходности (IRR) и чистая приведенная стоимость (NVP).

Для точного анализа результативного распределения бюджета выделяют показатель рентабельности инвестиций в маркетинг – ROMI (return on marketing investment). ROMI отображает окупаемость затрат на привлечение клиентов и рекламных проектов компании.

Для чего важен ROMI?

Сегодня маркетологам важно демонстрировать измеримый вклад в итоговый результат. ROMI необходимо измерять для понимания целей маркетинга. Значения ROMI позволяют отследить правильно ли выбраны каналы рекламы продукта, верно ли вы выбрали целевую аудиторию с которой работаете. Возможность анализировать все данные целостно помогает маркетологу сэкономить затраты на привлечении клиента, тем самым повысить показатель ROMI в маркетинге.

Как посчитать ROI?

Расчеты ROI просты и помогают вкладчику решить использовать или не использовать инвестиционную возможность, как оптимизировать свои вложения, значения ROI отображают малоэффективные и высокоэффективные вклады. Показатель возврата инвестиций обычно рассчитывается в процентах. Чем выше процент, тем более прибыльно считается бизнес.

Для подсчета значения рентабельности инвестиций воспользуемся простой формулой. Вычисляется как отношение суммы прибыли к сумме инвестиций:

Что такое ROI? Формула расчета рентабельности инвестиций в маркетинг

Прежде чем решиться на определенные маркетинговые действия, бизнес должен рассчитать окупаемость инвестиций. Это необходимо для того, чтобы правильно распределить бюджет и другие ресурсы компании и получить максимально возможный эффект от продвижения бренда. Зная рентабельность рекламы можно понять, стоит ли продолжать двигаться в заданном направлении, или необходимо задуматься о смене стратегии и не тратить деньги зря.

ROI (Return On Investment)

Этот показатель означает коэффициент окупаемости (рентабельности) инвестиций. С его помощью измеряется то, насколько эффективна с точки зрения вложений и получения прибыли маркетинговая стратегия и, в частности, контекстная реклама. Существует несколько вариаций того, как рассчитать этот коэффициент. То, какую формулу необходимо применить в конкретном случае, зависит от того, о каком маркетинговом инструменте идет речь.

Базовая упрощенная формула позволяет рассчитать доходность инвестиций ROI без учета финансовых и бухгалтерских расходов компании. Она включает в себя сугубо затраты на рекламу:

Поэтому часто эта формула расчета ROI называется ROMI (Return On Marketing Investment) — возврат маркетинговой инвестиции. Она не учитывает массу других нюансов, которые влияют на количество потраченных компанией денег, и только показывает рентабельность инвестиций в маркетинг. Что, в принципе, может быть полезным в том случае, если на создание рекламы не нужны дополнительные затраты. Например, ваша реклама Инстаграм выглядит как один из обычных постов, которые вы публикуете каждый день. Для создания такого рекламного объявления вам не придется привлекать сторонних людей, которым нужно будет платить за работу. Также вам не нужно будет учитывать какие-либо другие расходы — инвестицией является только та сумма, которую нужно будет заплатить за показ объявлений.

Расчет коэффициента в том случае, если известны некоторые данные

Если нужно просчитать рентабельность вложений, учитывая маржу, формула немного изменяется:

Валовая прибыль = Доход по данным ecommerce * Маржа

Так вы сможете рассчитать прибыль без учета финансовых и бухгалтерских расчетов.

Если нужно определить рентабельность инвестиций, и известна наценка, формула обретает следующий вид:

Валовая прибыль = Доход по данным ecommerce — Себестоимость

Себестоимость в свою очередь можно рассчитать, разделив доход на наценку.

Формул, позволяющих рассчитать возврат на инвестиции ROI, довольно много. Если у вас есть специфические данные, которые нужно учесть при подсчете, вы наверняка сможете найти нужную формулу в интернете. Важно учитывать все факторы, чтобы правильно предугадать прибыль от инвестиций. Поэтому тщательно продумайте все расходы и убедитесь, что вы ничего не упустили.

Что если вы используете звонки как маркетинговый инструмент?

Если раскрутка сайта включает в себя телефонные звонки с целью продаж, доход от них также нужно учитывать в общем доходе по данным ecommerce. А если вы не отслеживаете точное количество звонков и доход от них, то совершая расчет показателя рентабельности инвестиций, уточните, что вы не учитываете в формуле звонки. Значит, показатель доходности от телефонных звонков будет рассчитываться отдельно, когда у вас будут нужные данные для этого.

В веб-студии RetsCorp мы не просто понимаем, что означает показатель ROI в маркетинге, но и знаем, как его повысить. Мы непременно добьемся самых эффективных результатов, правильно распределяя бюджет и используя те маркетинговые инструменты, которые подходят специфике вашего бизнеса.

Как рассчитать рентабельность инвестиций в мобильное приложение (ROI)

Как рассчитать рентабельность инвестиций в мобильное приложение (ROI) — RussianGeeksЕсли вы планируете создать приложение для своего бизнеса или уже запустили свое приложение, то в первую очередь вам нужно будет узнать, какой доход вы получили с помощью приложения, и рассчитать рентабельность инвестиций (ROI). Этот расчет — обязательный процесс для определения рентабельности ваших усилий по запуску приложения.(Будет ли ваше мобильное приложение успешным и принесет ли оно деньги? Окупиться ли мобильное приложение?)

Помимо проверки математических шагов расчета рентабельности мобильного приложения, мы также увидим различные методы получения дохода с помощью вашего приложения. Давайте посмотрим на простую формулу калькулятора дохода от инвестиций. Вот она:

Как рассчитать рентабельность инвестиций в мобильное приложение (ROI) — RussianGeeksВозьмем пример:

Если вы интернет-магазин и потратили 2000 долларов на создание мобильного приложения. Если вам удастся получить доход в размере 4000 долларов, ваш рентабельность составит 200%. Этот простой расчет поможет вам в ваших успехах. Вы сможете решить, куда вам следует инвестировать, чтобы увеличить доход. Мы не останавливаемся на достигнутом! Давайте погрузимся глубже!

У вас есть отличная идея для разработки вашего мобильного приложения?

Как вы можете получать доход с помощью мобильного приложения

Если ваша компания не продает товары или услуги напрямую, вы можете интегрировать рекламные сети, такие как AdMob. Другие способы получения дохода через приложение путем продажи продуктов через магазин электронной коммерции или предложения покупок в приложениях внутри приложений и игр. По данным Ovum, ожидается, что отрасль принесет более 75 миллиардов долларов дохода через мобильные приложения.

Как создать мобильное приложение, которое на самом деле делает деньги?

Как мы видим, большинство людей теперь переходят только на мобильные устройства и предпочитают иметь приложение для каждой задачи.

Средний мировой доход от мобильных приложений на пользователя

В прошлом году AppsFlyer и Facebook провели анализ для расчета средней рентабельности инвестиций в приложения. Они проанализировали 3800 приложений, которые принесли общий доход 2,4 миллиарда долларов.

Средний мировой доход от мобильных приложений на пользователя:

Рентабельность инвестиций в мобильные игры на одного пользователя была самой низкой — 1,70 доллара на пользователя, тогда как в среднем доход от приложений для покупок составлял 13,88 доллара на пользователя. Средний доход для приложений для покупок может показаться высоким, но в большинство популярных игр можно играть бесплатно, и они приносят доход, используя модель покупок в приложении. В этих играх большинство пользователей ничего не платят и продолжают играть бесплатно. С другой стороны, некоторые пользователи могут потратить до 100 долларов на эксклюзивные внутриигровые предметы.

Средняя рентабельность инвестиций мобильного приложения в сфере путешествий составила 29,42 доллара на пользователя, что может показаться намного выше, но мы должны учитывать 180 дней. Если перейти к 90-дневному периоду, то среднее значение упадет до 14,71 доллара, что по-прежнему выше, чем у приложений для покупок и игр. Давайте посмотрим на подробные шаги и целостный процесс расчета рентабельность для мобильного приложения.

Шаг 1 — Определите свои цели

Самый важный шаг — узнать, какой бизнес-цели вы хотите достичь с помощью приложения. Вы должны определить измеримые краткосрочные командные и долгосрочные цели еще до того, как вы выберете этап проектирования и разработки.

После того, как вы определили стратегию и цели, вам необходимо преобразовать ее в практические шаги и общаться с командами дизайнеров и разработчиков. Разработчики мобильных приложений должны быть хорошо осведомлены о бизнес-целях и ключевых показателях эффективности на всех этапах разработки. Это важно для эффективного использования средств.

Хотите разработать уникальное мобильное приложение для своего бизнеса?

Шаг 2 — Рассчитайте общую стоимость разработки приложения

Вам нужно не выходить за рамки своего бюджета и не использовать чрезмерные ресурсы в процессе разработки.

Расходы должны включать:

- Затраты на разработку UX / UI

- Затраты на разработку приложений

- Поддержка и интеграция

- Затраты на тестирование и улучшение производительности

- Стоимость развертывания финального запуска

- Долгосрочные затраты

После разработки приложения возникнут небольшие расходы на регулярное обслуживание и общие затраты на улучшение приложения, которые вы можете добавить к долгосрочным расходам.

Шаг 3 — Определите измеримый KPI

Ключевые показатели эффективности (KPI) различаются от одной организации к другой. Некоторые могут видеть лояльность клиентов, коэффициент удержания клиентов как KPI. Хотя некоторые могут рассматривать взаимодействие с клиентами, средний доход на пользователя в качестве ключевого показателя эффективности.

Если ваша цель — взаимодействие с клиентами, вам следует больше сосредоточиться на привлечении новых клиентов, удерживая их в своем приложении. Следовательно, вы сравниваете затраты на разработку с усилиями по привлечению клиентов.

Шаг 4 — Взвесьте свой KPI с затратами

Измерение KPI по сравнению с затратами — последний, но самый важный этап расчета дохода от мобильного приложения. Когда у вас есть измеримые KPI с результатами, вы можете измерить общую ценность своего приложения. Сопоставьте результаты KPI с затратами на разработку и определите, какие у вас результаты: лучше или меньше.

Сравнивая затраты с KPI, рекомендуется оценить срок службы приложения. Вы также можете подумать, сколько времени вы хотите продолжать тратить на обслуживание приложения. Вы можете рассчитать рентабельность инвестиций в разработку мобильных приложений, разделив чистую приведенную стоимость ( Net Present Value NPV advantages )* на стоимость NPV* расходы. Формула приведена ниже:

Как рассчитать рентабельность инвестиций в мобильное приложение (ROI) — RussianGeeks*Чистая приведенная стоимость (NPV) — это разница между текущей стоимостью денежных поступлений и текущей стоимостью оттока денежных средств за период времени.

Расчет рентабельности мобильного приложения требует целостного представления

По мере того, как мир становится мобильным, многие компании вкладывают деньги в разработку мобильных приложений. Рассчитать рентабельность инвестиций мобильного приложения не так просто, как решить математическую формулу. Правильный способ расчета требует целостного представления, чтобы вы могли понять влияние каждого шага развития на ваш бизнес.

Как рассчитать рентабельность инвестиций (формула ROI)

Рентабельность инвестиций (ROI) — это финансовый показатель, который широко используется для измерения вероятности получения прибыли от инвестиций. Это коэффициент, который сравнивает прибыль или убыток от инвестиции относительно ее стоимости. Это так же полезно при оценке потенциальной прибыли от отдельных инвестиций, как и при сравнении доходов от нескольких инвестиций.

В бизнес-анализе рентабельность инвестиций и другие показатели денежного потока –, такие как внутренняя норма прибыли (IRR) и чистая приведенная стоимость (NPV) –, являются ключевыми показателями, которые используются для оценки и ранжирования привлекательности ряда различных инвестиций. альтернативы.Хотя ROI — это коэффициент, он обычно выражается в процентах, а не в соотношении.

Ключевые выводы

- Рентабельность инвестиций (ROI) — это приблизительная мера рентабельности инвестиций.

- ROI имеет широкий спектр применения; его можно использовать для измерения рентабельности инвестиций в акции, при принятии решения о том, следует ли инвестировать в покупку бизнеса, или для оценки результатов сделки с недвижимостью.

- ROI рассчитывается путем вычитания начальной стоимости инвестиций из окончательной стоимости инвестиций (которая равна чистой прибыли), затем деления этого нового числа (чистой прибыли) на стоимость инвестиций и, наконец, умножения. на 100. ROI

- относительно легко рассчитать и понять, а его простота означает, что это стандартизированный универсальный показатель прибыльности.

- Одним из недостатков ROI является то, что он не учитывает, как долго удерживаются инвестиции; Таким образом, показатель прибыльности, включающий период владения, может быть более полезным для инвестора, который хочет сравнить потенциальные инвестиции.

Как рассчитать рентабельность инвестиций (ROI)

ROI можно рассчитать двумя разными методами.

Первый способ:

Взаимодействие с другими людьми р О я знак равно Чистая рентабельность инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Net \ Return \ on \ Investment}} {\ text {Cost \ of \ Investment}} \ times 100 \% Рентабельность инвестиций = Стоимость инвестиций Чистая рентабельность инвестиций × 100%

Второй способ:

Взаимодействие с другими людьми р О я знак равно Конечная стоимость инвестиций — Начальная стоимость инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Конечная стоимость инвестиций} \ — \ \ text {Начальная стоимость инвестиций}} {\ text {Стоимость инвестиций}} \ times100 \% ROI = Стоимость инвестиций Окончательная стоимость инвестиций — Начальная стоимость инвестиций × 100%

Интерпретация рентабельности инвестиций (ROI)

При интерпретации расчетов рентабельности инвестиций важно помнить о нескольких вещах.Во-первых, ROI обычно выражается в процентах, потому что его интуитивно легче понять (в отличие от выражения в виде отношения). Во-вторых, расчет ROI включает в числитель чистую прибыль, потому что прибыль от инвестиций может быть как положительной, так и отрицательной.

Когда расчеты ROI дают положительный результат, это означает, что чистая прибыль находится в минусе (потому что общая прибыль превышает общие затраты). В качестве альтернативы, когда расчеты ROI дают отрицательный результат, это означает, что чистая прибыль находится в красном цвете, потому что общие затраты превышают общую прибыль.(Другими словами, эти вложения приводят к убыткам.) Наконец, для расчета рентабельности инвестиций с наивысшей степенью точности следует учитывать общую прибыль и общие затраты. Для сравнения двух конкурирующих инвестиций следует учитывать годовой ROI.

Пример возврата инвестиций (ROI)

Предположим, инвестор купил 1000 акций гипотетической компании Worldwide Wicket Co. по цене 10 долларов за акцию. Год спустя инвестор продал акции за 12,50 доллара.Инвестор получил дивиденды в размере 500 долларов за год. Инвестор также потратил 125 долларов на комиссию за торговлю, чтобы купить и продать акции.

Рентабельность инвестиций для этого инвестора может быть рассчитана следующим образом:

Рентабельность инвестиций = ([(12,50 - 10,00 долларов) * 1000 + 500 - 125 долларов] ÷ (10,00 долларов * 1000)) * 100 = 28,75%

Вот пошаговый анализ расчета:

- Для расчета чистой прибыли необходимо учитывать общую прибыль и общие затраты.Общая прибыль на акции является результатом прироста капитала и дивидендов. Общие затраты будут включать начальную цену покупки, а также любые уплаченные комиссии.

- В приведенном выше расчете валовой прирост капитала (без учета комиссионных) от этой сделки составляет (12,50–10,00 долларов США) x 1000. Сумма в 500 долларов относится к дивидендам, полученным от владения акциями, а 125 долларов — это общая выплаченная комиссия.

Если далее разбить рентабельность инвестиций на составные части, выяснится, что 23,75% приходятся на прирост капитала, а 5% — на дивиденды.Это различие важно, потому что прирост капитала и дивиденды облагаются налогом по разным ставкам в большинстве юрисдикций.

Рентабельность инвестиций = Валовая прибыль от прироста капитала% — Комиссия% + Дивидендная доходность

Валовая прибыль от капитала = 2500 долл. США ÷ 10000 долл. США * 100 = 25,00%Комиссии = 125 долл. США ÷ 10 000 долл. США * 100 = 1,25%

Дивидендная доходность = 500 долл. США ÷ 10 000 долл. США * 100 = 5,00%

Рентабельность инвестиций = 25,00% - 1,25% + 5,00% = 28,75 %

Положительный ROI означает, что чистая прибыль положительна, потому что общая прибыль превышает любые связанные с этим затраты; отрицательный ROI указывает на то, что чистая прибыль отрицательна: общие затраты больше, чем доходы.

Альтернативный расчет возврата инвестиций (ROI)

Если, например, комиссионные были разделены, существует альтернативный метод расчета рентабельности инвестиций этого гипотетического инвестора для их инвестиций Worldwide Wicket Co. Предположим следующее разделение общих комиссионных: 50 долларов при покупке акций и 75 долларов при продаже акций.

IVI = 10 000 долларов США + 50 долларов США = 10 050 долларов США

FVI = 12 500 долларов США + 500 — 75 долларов США = 12925 долларов США

Рентабельность инвестиций = [(12 925 долларов — 10 050 долларов) ÷ 10 000 долларов] * 100 = 28.75%

В этой формуле IVI относится к начальной стоимости инвестиции (или стоимости инвестиции). FVI относится к окончательной стоимости инвестиции.

Годовая рентабельность инвестиций помогает учесть ключевое упущение в стандартной рентабельности инвестиций, а именно, как долго удерживаются инвестиции.

Годовая рентабельность инвестиций (ROI)

Расчет рентабельности инвестиций в годовом исчислении позволяет устранить одно из ключевых ограничений базового расчета рентабельности инвестиций; базовый расчет ROI не принимает во внимание длительность удержания инвестиций, также называемую периодом удержания.{1 / n} — 1] \ times100 \% \\ & \ textbf {где:} \\ & \ begin {выровнено} n = \ & \ text {Количество лет, в течение которых инвестиции} \\ & \ text { удерживается} \ end {выровнен} \ end {выровнен} Годовая рентабельность инвестиций = [(1 + ROI) 1 / n − 1] × 100%, где:

Предположим, что гипотетическая инвестиция принесла 50% окупаемости за пять лет. Простая годовая средняя рентабельность инвестиций в 10%, которая была получена путем деления рентабельности инвестиций на пятилетний период владения, является лишь приблизительным приближением годовой рентабельности инвестиций.{1 / 0,5} -1] \ times100 \% = 21,00 \% Годовая рентабельность инвестиций = [(1 + 0,10) 1 / 0,5−1] × 100% = 21,00%.

В приведенном выше уравнении цифра 0,5 года эквивалентна шести месяцам.

Сравнение инвестиций и годовой доходности инвестиций (ROI)

Годовая рентабельность инвестиций особенно полезна при сравнении доходности различных инвестиций или оценке различных инвестиций.

Предположим, что вложение в акции X принесло рентабельность инвестиций в размере 50% за пять лет, в то время как вложения в акции Y вернули 30% за три года.{1/3} -1] \ times100 \% = 9.14 \% \\ & \ textbf {где:} \\ & AROIX = \ text {Годовая рентабельность инвестиций для акций} X \\ & AROIY = \ text {Годовая рентабельность инвестиций для акций} Y \ end {выровнено} AROIX = [(1 + 0,50) 1 / 5−1] × 100% = 8,45% AROIY = [(1 + 0,30) 1 / 3−1] × 100% = 9,14%, где: AROIX = Годовая рентабельность инвестиций для акций X Взаимодействие с другими людьми

Согласно этому расчету, у акции Y была более высокая рентабельность инвестиций, чем у акции X.

Сочетание кредитного плеча и рентабельности инвестиций

Кредитное плечо может увеличить рентабельность инвестиций, если инвестиции приносят прибыль.Однако по тому же принципу кредитное плечо может также увеличить убытки, если инвестиция окажется убыточной.

Предположим, что инвестор купил 1000 акций гипотетической компании Worldwide Wickets Co. по цене 10 долларов за акцию. Предположим также, что инвестор купил эти акции с 50% маржой (это означает, что он вложил 5000 долларов собственного капитала и занял 5000 долларов у своей брокерской фирмы в качестве маржинальной ссуды). Ровно через год этот инвестор продал свои акции за 12,50 доллара. Они получили дивиденды в размере 500 долларов за год.Они также потратили в общей сложности 125 долларов на комиссию за торговлю при покупке и продаже акций. Кроме того, процентная ставка по маржинальному кредиту составляла 9%.

При расчете рентабельности инвестиций в эти гипотетические инвестиции следует учитывать несколько важных моментов. Во-первых, в этом примере проценты по маржинальному кредиту (450 долларов США) следует учитывать в общих расходах. Во-вторых, начальные инвестиции теперь составляют 5000 долларов из-за кредитного плеча, использованного при взятии маржинальной ссуды в размере 5000 долларов.

Рентабельность инвестиций = [(12,50 - 10 долларов) * 1000 + 500 - 125 - 450 долларов] ÷ [(10 * 1000) - (10 * 500)] * 100 = 48,5%

Таким образом, даже несмотря на то, что чистая долларовая доходность была уменьшена на 450 долларов из-за маржинального процента, рентабельность инвестиций все еще существенно выше и составляет 48,50% (по сравнению с 28,75%, если не использовалось кредитное плечо).

В качестве дополнительного примера рассмотрим, упала ли цена акции до 8,00 долларов вместо повышения до 12,50 долларов. В этой ситуации инвестор решает сократить свои убытки и продать всю позицию.Вот расчет рентабельности инвестиций в этом сценарии:

Взаимодействие с другими людьми Рентабельность инвестиций знак равно [ ( $ 8 . 0 0 — $ 1 0 . 0 0 ) × 1 , 0 0 0 ] + $ 5 0 0 — $ 1 2 5 — $ 4 5 0 ( $ 1 0 . 0 0 × 1 , 0 0 0 ) — ( $ 1 0 . 0 0 × 5 0 0 ) \ begin {align} \ text {ROI} = & \ frac {[(\ 8,00 $ — \ 10,00 $) \ times1,000] + \ 500 $ — \ 125 $ — \ 450} {(\ 10,00 $ \ times1,000) — (\ 10,00 долларов \ times500)} \\ & \ times100 \% = — \ frac {\ 2,075} {\ 5 000 долларов} = -41,50 \% \ end {выровнено} Рентабельность инвестиций = (10,00 долларов США × 1000) — (10,00 долларов США × 500) [(8 долларов США.00−10,00 долларов) × 1000] + 500−125−450 долларов

В этом случае ROI -41,50% намного хуже, чем ROI -16,25%, который имел бы место, если бы не использовалось кредитное плечо.

Проблема неравных денежных потоков

Оценивая бизнес-предложение, возможно, вы столкнетесь с неравными денежными потоками. В этом случае рентабельность инвестиций может колебаться от года к году.

Этот тип расчета рентабельности инвестиций более сложен, поскольку он включает использование функции внутренней нормы прибыли (IRR) в электронной таблице или калькуляторе.

Предположим, вы оцениваете бизнес-предложение, которое включает в себя первоначальные инвестиции в размере 100 000 долларов (эта цифра отображается в столбце «Год 0» в строке «Отток денежных средств» в следующей таблице). Эти инвестиции принесут денежные потоки в течение следующих пяти лет; это показано в строке «Денежный приток». Строка под названием «Чистый денежный поток» суммирует отток и приток денежных средств за каждый год.

Изображение Сабрины Цзян © Investopedia 2020Используя функцию IRR, рассчитанный ROI равен 8.64%.

В последнем столбце показаны общие денежные потоки за пятилетний период. Чистый денежный поток за этот пятилетний период составляет 25 000 долларов США при первоначальных инвестициях в размере 100 000 долларов США. Если бы эти 25000 долларов были равномерно распределены на пять лет, таблица денежных потоков выглядела бы так:

Изображение Сабрины Цзян © Investopedia 2020В этом случае IRR теперь составляет всего 5,00%.

Существенная разница в IRR между этими двумя сценариями — несмотря на то, что первоначальные инвестиции и общие чистые денежные потоки в обоих случаях одинаковы — связана со сроками поступления денежных средств.В первом случае существенно больший приток денежных средств поступает в первые четыре года. Из-за временной стоимости денег этот более крупный приток в предыдущие годы положительно повлиял на IRR.

Преимущества возврата инвестиций (ROI)

Самым большим преимуществом ROI является то, что это относительно несложный показатель; его легко вычислить и интуитивно легко понять. Простота ROI означает, что он часто используется как стандартный универсальный показатель прибыльности.Маловероятно, что это измерение будет неправильно понято или истолковано, потому что оно имеет одни и те же коннотации в каждом контексте.

Недостатки возврата инвестиций (ROI)

Есть также некоторые недостатки измерения ROI. Во-первых, он не учитывает период владения инвестициями, что может стать проблемой при сравнении инвестиционных альтернатив. Например, предположим, что инвестиции X генерируют рентабельность инвестиций 25%, а инвестиции Y дают рентабельность инвестиций 15%.Невозможно предположить, что X является наилучшей инвестицией, если также не известны временные рамки каждой инвестиции. Возможно, что 25% ROI от инвестиций X было получено в течение пяти лет, но 15% ROI от инвестиций Y было получено только за один год. Расчет годовой рентабельности инвестиций может преодолеть это препятствие при сравнении инвестиционных вариантов.

Во-вторых, ROI не учитывает риски. Общеизвестно, что доходность инвестиций напрямую связана с риском: чем выше потенциальная доходность, тем выше возможный риск.Это можно наблюдать воочию в инвестиционном мире, где акции с малой капитализацией обычно имеют более высокую доходность, чем акции с большой капитализацией (но сопровождаются значительно большим риском). Например, инвестор, который нацеливается на доходность портфеля в размере 12%, должен будет принять на себя значительно более высокую степень риска, чем инвестор, целью которого является доходность всего 4%. Если инвестор оттачивает только показатель рентабельности инвестиций, не оценивая сопутствующий риск, конечный результат инвестиционного решения может сильно отличаться от ожидаемого.

В-третьих, показатели рентабельности инвестиций могут быть завышены, если в расчет не включены все ожидаемые затраты. Это может произойти намеренно или случайно. Например, при оценке рентабельности инвестиций в объект недвижимости следует учитывать все связанные с этим расходы. К ним относятся проценты по ипотеке, налоги на недвижимость, страхование и все расходы на техническое обслуживание. Эти расходы могут значительно снизить ожидаемую рентабельность инвестиций; без учета их всех в расчетах показатель рентабельности инвестиций может быть сильно завышен.

Наконец, как и многие другие показатели рентабельности, ROI подчеркивает только финансовую выгоду при рассмотрении окупаемости инвестиций. Он не учитывает дополнительные выгоды, такие как социальные или экологические блага. Относительно новый показатель ROI, известный как Social Return on Investment (SROI), помогает количественно оценить некоторые из этих преимуществ для инвесторов.

Как рассчитать рентабельность инвестиций в Excel

Итог

Рентабельность инвестиций (ROI) — это простой и интуитивно понятный показатель прибыльности инвестиций.У этого показателя есть некоторые ограничения, в том числе то, что он не учитывает период удержания инвестиций и не корректируется с учетом риска. Однако, несмотря на эти ограничения, рентабельность инвестиций по-прежнему является ключевым показателем, используемым бизнес-аналитиками для оценки и ранжирования инвестиционных альтернатив.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ