Как получить лицензию и разрешение на травматическое и гладкоствольное оружие.

Главная / Публикации /

Вы можете спросить зачем нужно получать лицензию на оба вида оружия. На то есть три довода:

1 — Практичность. Травматические оружие единственно эффективное легальное средство самообороны, а гладкоствольное — для охоты и для защиты собственного дома;

2 — Экономия денег. Нет необходимости сначала купить пистолетный сейф под травматик, а затем — оружейный сейф под ружьё;

3 — Экономия времени. В случае получения сразу обеих лицензий вы сможете совместить экзамены и не сдавать их затем повторно.

Расшифруем пункты выше приведенной схемы действий при получении лицензий на травматическое и гладкоствольное оружие.

1. Получение охотничьего билета. Данный документ не входит в список обязательных к сдаче, но его наличие желательно поскольку в дальнейшем разрешает свободную перевозку огнестрельного оружия. Кроме того, спустя 5 лет владения гладкоствольным оружием у вас появится право приобрести нарезное оружие. Данный документ является бессрочным, оформляется бесплатно по заявлению.

Кроме того, спустя 5 лет владения гладкоствольным оружием у вас появится право приобрести нарезное оружие. Данный документ является бессрочным, оформляется бесплатно по заявлению.

Схема действий. Делаем 2 личные фотографии 3х4 — матовые, строго в анфас, без головного убора. Цветные или черно-белые — без разницы. Делаем 2 ксерокопии паспорта: 2-3 страница с анкетными данными, и страница с адресом регистрации. Берем всё это, ищем ближайший МФЦ и отправляемся туда писать заявление на получение охотничьего билета единого федерального образца. При себе обязательно иметь паспорт.

Раньше нужно было сдавать экзамен на знание охотничьего минимума. Теперь достаточно в заявлении поставить подпись «С требованиями охотничьего минимума ознакомлен».

В течении 5 дней после подачи заявления должно придти смс-сообщение о готовности охотничьего билета. Заявление также можно подать в местном отделе лицензионно-разрешительной работы или через портал Госуслуг.

2. Получение медицинских справок. На данном этапе основная цель — получение результатов химико-токсикологическое исследования (ХТИ) по форме №454/у-06 (результаты теста на наркотики), медицинской справки по форме №003-О/у (об отсутствии наркотиков в организме), медицинской справки №002-О/у (на право владением оружия). Срок действия справки №002-О/у — 1 год, но лучше не затягивать.

Схема действий. Справка №002-О/у выдаётся на основании медкомиссии (офтальмолог и терапевт) и предварительно полученных справок из психоневрологического и наркологического диспансеров, результатов ХТИ. Все справки — платные. Получить справку №002-О/у можно в ведомственных поликлиниках, либо в любом медицинском учреждении, которое имеет лицензию на данный вид деятельности. Нарколога и психотерапевта можно пройти в мед. учреждении только по месту жительства. Справка №003-О/у выдается на основе заключения ХТИ по форме №454/у-06 — потребуется сдать анализ мочи.

3. Приобретение оружейного сейфа. Здесь выбор остаётся за вами. Можно только порекомендовать: так как сейф — вещь с продолжительным периодом эксплуатации, берите сразу оружейный сейф с запасом. Желательно, чтобы в него свободно входили 2-3 ствола, травматический пистолет, были полки для хранения средств по уходу за оружием, трейзер для хранения боеприпасов. Это очень удобно и правильно, когда оружие, боеприпасы и все оружейные принадлежности надёжно хранятся в одном месте. Читайте также: «Как правильно выбрать оружейный сейф. Гид покупателя».

Здесь выбор остаётся за вами. Можно только порекомендовать: так как сейф — вещь с продолжительным периодом эксплуатации, берите сразу оружейный сейф с запасом. Желательно, чтобы в него свободно входили 2-3 ствола, травматический пистолет, были полки для хранения средств по уходу за оружием, трейзер для хранения боеприпасов. Это очень удобно и правильно, когда оружие, боеприпасы и все оружейные принадлежности надёжно хранятся в одном месте. Читайте также: «Как правильно выбрать оружейный сейф. Гид покупателя».

4. Курсы обучения безопасному обращению с оружием. При первичном обращении в ОЛРР требуют справку об окончании оружейных курсов. Цель данных курсов — ознакомление гражданских лиц с правилами и приобретение навыков безопасного обращения с оружием.

Обучение проходит в учебных центрах в лекционной форме с практическими занятиями в тире. Для оформления вам потребуются: 2 фото 3х4 матовые, медицинская справка №002-О/у, паспорт и его копия.

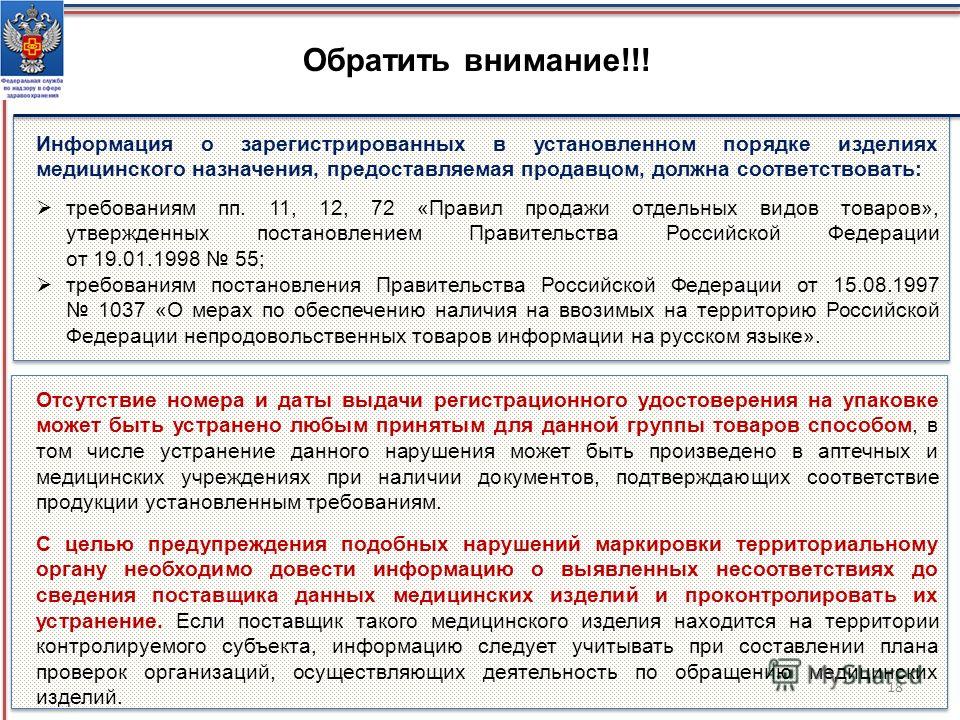

Учебный центр обязан иметь действующую лицензию на осуществление образовательной деятельности по программам подготовки лиц в целях изучения правил и приобретения навыков безопасного обращения с оружием. Сведения о лицензии можно посмотреть на сайте Рособрнадзора в сводном реестре, они понадобятся Вам в случае подачи заявления через портал Госуслуг.

Сведения о лицензии можно посмотреть на сайте Рособрнадзора в сводном реестре, они понадобятся Вам в случае подачи заявления через портал Госуслуг.

Всё обучение займет всего один день, в конце нужно будет сдать экзамен (тестирование). В результате, на руках у вас будет Свидетельство о прохождении оружейных курсов и Акт о проверке знания правил и наличия навыков безопасного обращения с оружием для предоставления в ОЛРР. Срок действия этих документов — 5 лет.

5. Получение лицензии на приобретение оружия. На данном этапе основная цель — получение в ОЛРР двух документов:

а) лицензии на приобретение огнестрельного оружия ограниченного поражения и патронов к нему

б) лицензия на приобретение охотничьего гладкоствольного оружия, а также патронов к нему

Схема действий. Проще всего подать заявления через портал Госуслуг, кто лёгких путей не ищет — может прогуляться в ОЛРР вашего района. При оформлении заявлений через портал потребуется заполнить две формы и загрузить сканы полученных мед. справок. Лицензия на покупку травматического оружия оформляется здесь, на гладкоствольное оружие — здесь.

справок. Лицензия на покупку травматического оружия оформляется здесь, на гладкоствольное оружие — здесь.

При заполнении заявки на получение лицензии на приобретение охотничьего гладкоствольного оружия потребуется указать марку оружия. Если вы еще не определись, напишите общей формулировкой «охотничье огнестрельное гладкоствольное».

После того как заявления успешно отправлены, статус обращения меняется в течение суток: «принято от заявителя» — «отправлено в ведомство» — «принято ведомством». Через день после того как обращение принято в ведомство с вами должен связаться сотрудник ОЛРР — подтвердит что всё в порядке и уточнит когда подходить за лицензией. Как правило, вся процедура занимает не более месяца.

После этого ждёте визита участкового, который должен подтвердить отсутствие у вас приводов за административные правонарушения, и проверить соблюдение условий хранения оружия — убедиться в наличии оружейного сейфа и правильной его установке. В случае отсутствия замечаний, он подписывает Акт о соблюдении условий обеспечения сохранности оружия и патронов. Если участковый не появляется, имеет смысл проявить инициативу и связаться с ним.

В случае отсутствия замечаний, он подписывает Акт о соблюдении условий обеспечения сохранности оружия и патронов. Если участковый не появляется, имеет смысл проявить инициативу и связаться с ним.

Информацию (адрес и телефон) об отделении ЛРР в своем городе можно найти на сайте Росгвардии.

Если всё в порядке, через месяц (а то и раньше) приходите за «зелёнкой» — разрешением на приобретение оружия. Не забудьте взять с собой оригиналы всех собранных документов, ну и паспорт, конечно.

6. Приобретение оружия. Оружейных магазинов достаточно и разброс цен очень большой. Имеет смысл прежде чем отправляться в оружейный магазин твёрдо решить что именно Вам нужно, а затем уже отбирать магазины — по предлагаемому ассортименту, стоимости товаров и удаленности от вашего места жительства.

Схема действий. Отправляясь в магазин, обязательно возьмите с собой паспорт и полученные в ОЛРР лицензии на приобретение оружия.

Лицензия на приобретение дает право покупки одной единицы оружия. Одновременно можно владеть максимум пятью гладкоствольными охотничьими ружьями. Для большего количества требуется разрешение с целю коллекционирования.

Одновременно можно владеть максимум пятью гладкоствольными охотничьими ружьями. Для большего количества требуется разрешение с целю коллекционирования.

7. Регистрация оружия и получение РОХа После того как оружие куплено его осталось зарегистрировать в ОЛРР и получить РОХа — разрешение на хранение и ношение оружия. Затягивать с регистрацией не стоит — времени Законом отведено всего 14 дней.

Схема действий. Подаете поочередно заявления через портал или отправляетесь в ОЛРР, при себе нужно иметь — лицензии на приобретение оружия, и собственно само купленное оружие. Сотрудники ОЛРР сверяют номера на оружии, оставляют у себя лицензии на приобретение, а вам вместо них выдают справку для перевозки оружия до дома. Через 14 дней вместо разрешения на приобретение вы получаете РОХа.

Всё, с этого момента вы легально владеете оружием — воспользовались своим правом. РОХа действует 5 лет, затем разрешение нужно продлевать. В течение этих 5 лет для получения новых разрешений на покупку оружия вам не нужно будет предоставлять ни медицинских справок, ни свидетельства о прохождении оружейных курсов — только заявление, паспорт РФ и РОХа.

Источник: SafeGun.Ru

Перечень товаров и услуг, которые можно приобрести на средства материнского капитала для детей-инвалидов

Утверждены Правила направления средств материнского (семейного) капитала на приобретение товаров и услуг, предназначенных для социальной адаптации и интеграции в общество детей-инвалидов и Перечень товаров и услуг, которые можно приобрести на средства материнского (семейного) капитала для детей-инвалидов.

В формировании перечня списка товаров и услуг для детей-инвалидов, на которые можно тратить материнский капитал, принимали участие общественные организации инвалидов.

Средства материнского (семейного) капитала могут быть израсходованы владельцем государственного сертификата на социальную адаптацию и интеграцию в общество детей-инвалидов независимо от возраста ребенка, с рождением которого возникло право на дополнительные меры государственной поддержки.

Распоряжение правительства уточняет, на что конкретно могут быть использованы средства, а постановление разъясняет правила, по которым родители детей с особыми потребностями могут за счет материнского капитала компенсировать свои затраты на эти цели.

В списке 48 позиций. В частности, в перечне достаточно широко представлены средства современной коммуникации — разные виды компьютеров, дисплеи, игры, адаптированные специально для инвалидов. Перечень также включает технические средства реабилитации, различные подъемники, специальные кровати, а также доски для черчения и рисования, тренажеры, специальный спортивный инвентарь, контактные линзы и многое другое. Перечень не дублирует федеральный, в соответствии с которым услуги и товары предоставляются бесплатно.

Перечень товаров:

Ванны переносные и складывающиеся

Велосипеды трехколесные с ножным приводом

Вспомогательные средства для перемещения человека, сидящего в кресле-коляске, при посадке в транспортное средство или высадке из него

Вспомогательные средства для позиционирования курсора и выбора нужного пункта на дисплее компьютера

Вспомогательные средства и инструменты для измерения климатических параметров

Вспомогательные средства обучения повседневной персональной деятельности

Вспомогательные средства ориентации электронные

Дисплеи компьютерные тактильные

Доски для письма, доски для черчения и доски для рисования

Игры

Клавиатуры

Компьютеры портативные и персональные цифровые ассистенты (PDA)

Компьютеры настольные, непортативные

Кресла для ванны (душа) на колесиках или без них, доски для ванны, табуретки, спинки и сиденья

Кресла функциональные

Кровати и съемные кровати-платформы (подматрацные платформы) с механической регулировкой

Кровати и съемные кровати-платформы (подматрацные платформы) с ручной регулировкой

Лестничные подъемные устройства

Лотки наколенные или столы, прикрепляемые к креслам

Линзы для коррекции зрения (линзы контактные, линзы для очков для коррекции зрения)

Материалы для маркировки и инструменты для маркировки

Машины для расчетов

Машинки пишущие

Машины читающие

Наушники

Оборудование для тренировки опорно-двигательного и вестибулярного аппаратов

Подставки для книг и книгодержатели

Подъемники для перемещения человека, не сидящего в кресле-коляске, при посадке в транспортное средство или высадке из него

Подъемники лестничные с платформами

Подъемники мобильные для перемещения людей в положении стоя

Подъемники мобильные для перемещения людей, сидящих на сиденьях, подвешенных на канатах (стропах)

Подъемники стационарные, прикрепленные к стене, полу или потолку

Предметы мебели для сидения

Приборы для письма алфавитом Брайля

Принадлежности мебели для сидения

Рампы передвижные

Специальная бумага (пластик для письма)

Средства для рисования и рукописи

Средства для поддержания памяти

Столы

Телефонные аппараты для мобильных сетей

Тележки

Устройства индукционно-петлевые

Устройства, оборудование и материалы для анализа крови

Устройства ввода альтернативные

Устройства для записи алфавитом Брайля, портативные

Часы и хронометры.

Перечень услуг:

Услуги чтеца-секретаря.

Покупка дома в 2022 году: шаг за шагом

Покупка дома — это серьезное обязательство. Прежде чем вы начнете покупать недвижимость или сравнивать варианты ипотеки, вам нужно убедиться, что вы готовы стать домовладельцем.

Хотите знать, стоит ли вам купить дом? Давайте рассмотрим некоторые факторы, которые должны учитывать как кредиторы, так и домовладельцы.

Статус дохода и занятости

Ваш кредитор не просто хочет видеть, сколько денег вы зарабатываете. Они также захотят увидеть историю работы (обычно около 2 лет), чтобы убедиться, что ваш источник дохода стабилен и надежен.

Подготовка вашего дохода заключается в том, чтобы собрать вместе необходимые документы, подтверждающие постоянную занятость. Если вы получаете заработную плату, вам, скорее всего, нужно будет предоставить последние платежные квитанции и формы W-2. С другой стороны, вам нужно будет представить свои налоговые декларации и другие документы, которые запрашивает кредитор, если вы работаете не по найму.

Отношение долга к доходу

Отношение долга к доходу (DTI) — это еще один финансовый инструмент, который ипотечные кредиторы используют для оценки вашей заявки на получение кредита. Ваш DTI помогает вашему кредитору увидеть, какая часть вашего ежемесячного дохода идет на долг, чтобы они могли оценить сумму ипотечного долга, которую вы можете взять на себя.

DTI рассчитывается путем деления вашего ежемесячного долга на ваш валовой ежемесячный доход. Например, если ваши ежемесячные долги (минимальные платежи по кредитной карте, платежи по кредиту и т. д.) составляют 2000 долларов США в месяц, а ваш валовой ежемесячный доход составляет 6000 долларов США, ваш DTI составляет 2000/6000 долларов США, или 33%. Ваш кредитор будет использовать долги, указанные в вашем кредитном отчете, для расчета вашего DTI.

В зависимости от типа кредита, на который вы подаете заявку, ваш кредитор может также рассчитать коэффициент расходов на жилье, также иногда называемый предварительным DTI. Это соотношение, которое показывает ваш общий ежемесячный платеж за дом (основная сумма, проценты, налоги и страховка) по сравнению с вашим ежемесячным доходом. Например, если у вас есть плата за дом в размере 1200 долларов США и такой же ежемесячный доход в размере 6000 долларов США, соотношение ваших расходов на жилье составляет 1200 долларов США / 6000 долларов США, или 20%.

Это соотношение, которое показывает ваш общий ежемесячный платеж за дом (основная сумма, проценты, налоги и страховка) по сравнению с вашим ежемесячным доходом. Например, если у вас есть плата за дом в размере 1200 долларов США и такой же ежемесячный доход в размере 6000 долларов США, соотношение ваших расходов на жилье составляет 1200 долларов США / 6000 долларов США, или 20%.

Перед тем, как подать заявку на получение кредита, рекомендуется проверить свой DTI. В большинстве случаев вам потребуется внутренний DTI 43% или меньше, чтобы претендовать на большинство вариантов ипотеки, хотя это число зависит от вашего кредитора, типа кредита и других факторов.

Ликвидные активы

Даже с помощью ипотеки вам все равно потребуются ликвидные активы для финансирования покупки дома, в частности:

Первоначальный взнос: Покупка дома без первоначального взноса возможна, но большинству домовладельцев необходимо иметь немного наличных денег для первоначального взноса. Первоначальный взнос — это первый крупный платеж, который вы делаете по кредиту при закрытии.

Первоначальный взнос — это первый крупный платеж, который вы делаете по кредиту при закрытии.

Сумма денег, которая вам понадобится для первоначального взноса, зависит от типа вашего кредита и суммы, которую вы занимаете. Вы можете купить дом со скидкой всего 3% (хотя есть преимущества и в том, чтобы внести больше).

Заключительные расходы: Вам также необходимо оплатить заключительные расходы, прежде чем вы переедете в новый дом. Расходы на закрытие — это сборы, которые идут вашему кредитору и другим третьим лицам в обмен на создание вашего кредита.

Конкретная сумма, которую вы заплатите в качестве закрытия, будет зависеть от того, где вы живете, и типа вашего кредита. Это хорошая идея, чтобы быть готовым к 3-6% стоимости вашего дома в качестве оценки ваших расходов на закрытие. В некоторых ситуациях часть расходов на закрытие может быть включена в вашу ипотеку или оплачена продавцом с использованием концессий продавца.

Credit Health

Ваш кредитный рейтинг играет огромную роль в том, на какие кредиты и процентные ставки вы имеете право. Ваш кредитный рейтинг сообщает кредиторам, насколько вы рискуете, выдавая кредит.

Ваш кредитный рейтинг сообщает кредиторам, насколько вы рискуете, выдавая кредит.

Принятие мер по улучшению вашего кредитного рейтинга и сокращению долга может окупиться, когда вы готовитесь к получению ипотечного кредита. Лучшие цифры означают лучшие варианты кредита с более низкими процентными ставками.

Ваш кредитный рейтинг основан на следующей информации:

- История платежей

- Сумма денег, которую вы должны

- Продолжительность вашей кредитной истории

- Типы кредитов, которые вы использовали

- Ваша погоня за новым кредитом

Какой балл вам потребуется, чтобы претендовать на ипотечный кредит? Большинству кредиторов требуется кредитный рейтинг не менее 620, чтобы претендовать на большинство кредитов. Оценка выше 720, как правило, даст вам самые лучшие условия кредита.

В Rocket Mortgage ® вы можете претендовать на получение кредита FHA или VA со средним FICO 580 ® Оценка. Однако, чтобы претендовать на них со средним баллом ниже 620, вам потребуется коэффициент расходов на жилье не более 38% и общий DTI не выше 45%.

Однако, чтобы претендовать на них со средним баллом ниже 620, вам потребуется коэффициент расходов на жилье не более 38% и общий DTI не выше 45%.

Готовность жить в одном месте

Ипотека может быть выдана на 30 лет. Хотя вам не нужно жить в своем доме в течение всего срока ипотеки, это все же важное решение. Когда у тебя есть дом, переехать сложнее. Если вы не покупаете второй дом или инвестиционную недвижимость, вам, возможно, придется сначала продать свой текущий дом, что может занять время.

Решите, готовы ли вы жить в своем нынешнем районе еще хотя бы несколько лет. Подумайте о своих карьерных целях, семейных обязанностях и многом другом. Каждый из этих факторов будет играть важную роль в выборе типа дома, который вы купите, и места вашего основного проживания.

Сроки

Решение о том, подходящее время для покупки дома или нет, зависит от множества личных факторов (таких как финансовая готовность и образ жизни) и рыночных условий (таких как экономическое состояние и текущие ставки по ипотечным кредитам).

В конечном счете, правильное время для покупки дома зависит от вашей уникальной ситуации. Обязательно проконсультируйтесь с финансовым экспертом, прежде чем принимать какие-либо серьезные финансовые решения, такие как покупка дома.

Как купить дом с нулевой предоплатой в 2022 году: первый покупатель

Купить дом без предоплаты

Ипотека без первоначального взноса позволяет покупателям жилья, впервые покупающим жилье, приобрести дом без денег из своего кармана, за исключением стандартных затрат на закрытие.

Другие варианты, такие как кредит FHA и обычный 97, предлагаем варианты с низким первоначальным взносом всего 3%. А покупатели жилья по всей стране могут подать заявку на получение государственных субсидий и кредитов для покрытия своих личных расходов. Это позволяет попасть в дом без денег — или с очень небольшим — вниз.

В этой статье (Перейти к…)

- Покупка с нулевой предоплатой

- Кредит USDA (0% предоплата)

- Кредит VA (0% предоплата)

- Обычный кредит (3% предоплата)

- Кредит FHA (3,5% предоплата)

- Как получить первоначальный взнос

- Гранты на первоначальный взнос

- Помощь в закрытии расходов

- Часто задаваемые вопросы по первоначальному взносу

Как купить дом без денег

Самый простой способ купить дом без первоначального взноса — использовать ипотечный кредит, обеспеченный государством. Программы кредита VA и кредита USDA допускают аванс в размере 0 долларов США.

Программы кредита VA и кредита USDA допускают аванс в размере 0 долларов США.

Не все могут участвовать в этих программах, но это нормально. У вас еще есть другие варианты для изучения.

Как купить дом без денег:

- Подать заявку на получение кредита VA или USDA с нулевым начальным взносом

- Использовать государственную помощь для покрытия первоначального взноса

- Запросить подарок для первоначального взноса у члена семьи

- Получить от кредитора оплату ваших расходов на закрытие («кредиторские кредиты» )

- Заставьте продавца оплатить ваши расходы на закрытие («уступки продавцу»)

В сочетании эти тактики могут обеспечить вам новый дом с минимальными наличными деньгами.

Могу ли я купить дом без первоначального взноса?

На самом деле, большинству покупателей жилья, впервые покупающих жилье, может потребоваться как минимум 3-3,5% первоначального взноса. Это минимум для обычного кредита или кредита FHA, которые являются наиболее распространенными типами ипотеки.

Несмотря на то, что жилищные ссуды с нулевой ставкой существуют, они предназначены для избранных групп, таких как ветераны и покупатели сельских домов. Большинство покупателей с большей вероятностью будут претендовать на ипотеку с низким первоначальным взносом, а не на кредит с нулевым первоначальным взносом.

Хорошей новостью является то, что каждый штат предлагает некоторую помощь покупателям жилья. Эти программы государственных грантов могут покрывать ваш первоначальный взнос, поэтому вам не придется платить из своего кармана.

Имейте в виду, что как покупатель вы также должны оплатить расходы на закрытие. Но есть несколько способов, которыми вы можете покрыть все или хотя бы часть ваших сборов и не платить вперед. Поговорите со своим кредитным специалистом о вариантах снижения ваших наличных комиссий.

Нулевой кредит на покупку жилья впервые

Кредитная программа Министерства сельского хозяйства США и кредитная программа VA позволяют правомочным покупателям приобретать недвижимость с нулевым первоначальным взносом. Оба варианта доступны как для тех, кто покупает жилье впервые, так и для постоянных покупателей. Но к ним предъявляются особые требования.

Оба варианта доступны как для тех, кто покупает жилье впервые, так и для постоянных покупателей. Но к ним предъявляются особые требования.

Кредиты USDA (снижение 0%)

Министерство сельского хозяйства США предлагает ипотечный кредит со 100% финансированием. Эта программа известна как «Ссуда на жилье в сельской местности» или просто «Ссуда Министерства сельского хозяйства США».

Хорошей новостью является то, что ссуда на жилье в сельской местности Министерства сельского хозяйства США — это не просто «сельская ссуда» — она также доступна для покупателей во многих пригородных районах. Цель Министерства сельского хозяйства США — помочь «покупателям жилья с низким и средним доходом» на большей части территории США, за исключением крупных городов. Около 97% суши страны соответствует определению Министерства сельского хозяйства США.

Требования к кредиту USDA:

- Снижение на 0%

- 640 Кредитный рейтинг

- Отношение долга к доходу ниже 41%

- Двухлетний трудовой стаж

- Доход ниже 115% от среднего дохода по району

- Купить жилье на одну семью

в соответствующей сельской местности

Еще одним важным преимуществом является то, что ставки по ипотечным кредитам USDA часто ниже, чем ставки по сопоставимым ипотечным кредитам с низким или нулевым первоначальным взносом. Финансирование дома через USDA может быть самым дешевым путем к домовладению.

Финансирование дома через USDA может быть самым дешевым путем к домовладению.

Кредиты VA (снижение 0%)

Кредит VA — это ипотека с нулевым начальным взносом, доступная для военнослужащих США, ветеранов и переживших супругов.

КредитыVA поддерживаются Министерством по делам ветеранов США. Они предлагают более низкие ставки и более простые требования к заемщикам, которые соответствуют правилам ипотеки VA.

Большинство ветеранов, военнослужащих действительной службы и почетно уволенных военнослужащих имеют право на участие в программе VA. Покупатели жилья, прослужившие не менее 6 лет в резерве или Национальной гвардии, также имеют право на участие, как и супруги военнослужащих, погибших при исполнении служебных обязанностей.

Требования к кредиту VA:

- Приемлемая военная служба

- Снижение на 0 %

- 580-620 кредитный рейтинг

- Отношение долга к доходу ниже 41 % VA кредиты не имеют максимальной суммы кредита.

Часто можно получить кредит VA выше текущих соответствующих лимитов кредита, если у вас достаточно сильный кредит и вы можете позволить себе платежи.

Часто можно получить кредит VA выше текущих соответствующих лимитов кредита, если у вас достаточно сильный кредит и вы можете позволить себе платежи.Кроме того, кредиты VA не требуют постоянного частного ипотечного страхования (PMI). Существует только единовременная плата за финансирование, которая может быть включена в ваш кредит. Это серьезное преимущество по сравнению с такими вариантами, как обычный кредит или кредит FHA.

Наконец, ставки по ипотечным кредитам VA, как правило, самые низкие из всех программ жилищного кредита. Обычно это самый дешевый вариант покупки жилья для ветеранов и военнослужащих, имеющих право на участие в программе.

Кредиты на покупку жилья с низким первоначальным взносом

Не каждый может претендовать на получение ипотечного кредита с нулевой ставкой. Но все же можно купить дом без первоначального взноса, если вы выберете ипотечный кредит с низким первоначальным взносом и воспользуетесь государственным грантом или кредитом для покрытия первоначальных расходов.

Если вы хотите пойти по этому пути, вот несколько лучших ипотечных кредитов с низким первоначальным взносом.

Обычные кредиты (снижение на 3%)

Обычная ссуда – это то, что большинство покупателей жилья считают «стандартной» ипотекой. Эти жилищные кредиты не поддерживаются государством (в отличие от кредитов FHA, VA или USDA). Но у них по-прежнему есть гибкие правила, которые могут помочь покупателям, впервые совершившим покупку, легче пройти квалификацию.

Некоторые покупатели жилья считают, что вам нужно 20% вниз по обычному кредиту. В действительности, однако, обычные программы начинаются со скидкой всего 3%.

Обычные кредиты с первоначальным взносом 3%:

- Обычный кредит 97

- Fannie Mae HomeReady

- Freddie Mac HomePossible

Программы HomeReady и HomePossible могут быть особенно полезны для тех, кто впервые покупает жилье. Они предлагают более простые правила квалификации, включая более высокие лимиты DTI и гибкие источники дохода.

Кроме того, эти кредиты взимают более низкие ставки частного ипотечного страхования (PMI), чем другие обычные ипотечные кредиты.

Кроме того, эти кредиты взимают более низкие ставки частного ипотечного страхования (PMI), чем другие обычные ипотечные кредиты.Хотя требования немного различаются в зависимости от кредитора и кредитной программы, все обычные кредиты следуют одним и тем же основным правилам, установленным Fannie Mae и Freddie Mac:

Обычные требования к кредиту:

- Снижение на 3%

- 620 Кредитный рейтинг

- Отношение долга к доходу ниже 43% (в большинстве случаев)

- Двухлетний трудовой стаж

- Сумма кредита в пределах соответствующих кредитных лимитов

- Купить от 1 до 4- unit property

Обычный кредит часто является лучшим выбором, если у вас небольшой первоначальный взнос, но хороший балл FICO, потому что сильный кредит принесет вам более низкую процентную ставку. И, в отличие от программы FHA, вы обычно можете отменить страховые взносы PMI через несколько лет, что может сократить ваш ежемесячный платеж по ипотеке на сотни сотен долларов.

кредитов FHA (снижение на 3,5%)

Кредит FHA является отличным вариантом для покупателей жилья впервые с более низкой кредитной историей. Эта программа поддерживается Федеральным управлением жилищного строительства и известна своим либеральным подходом к кредитным рейтингам и авансовым платежам.

С помощью кредита FHA вы можете положить только 3,5% до тех пор, пока ваш кредитный рейтинг составляет 580 или выше. В отличие от этого, обычная ипотека требует только 3% первоначального взноса, но для квалификации вам потребуется оценка FICO не менее 620.

Согласно рекомендациям FHA, вы можете получить ипотечный кредит даже с кредитным рейтингом 500-579., если вы можете положить по крайней мере 10% вниз. Но на практике сложнее найти кредиторов, которые разрешат FICO ниже 580.

Требования к кредиту FHA:

- Снижение на 3,5%

- 580 Кредитный рейтинг

- Отношение долга к доходу ниже 45% (в большинстве случаев)

- Два года трудового стажа

- Купить основное жилье, состоящее из 1-4 квартир

- местные лимиты кредита FHA

Основным недостатком кредита FHA является то, что вы должны платить авансом и ежемесячные страховые взносы по ипотечному кредиту (MIP).

Они дороже по сравнению с обычным и ипотечным страхованием USDA.

Они дороже по сравнению с обычным и ипотечным страхованием USDA.Но если ссуда FHA предоставит вам дом, в то время как другие этого не сделают, стоимость MIP часто того стоит. И имейте в виду, что вы можете рефинансировать кредит на более дешевый позже, когда ваша кредитная история улучшится.

Как получить первоначальный взнос за дом

Большинству покупателей жилья приходится вносить хоть какие-то деньги. Но хорошая новость в том, что есть несколько способов получить первоначальный взнос. Если у вас возникли проблемы с накоплением денег на дом, одна из этих стратегий может помочь вам внести минимальный первоначальный взнос, необходимый для ипотечного кредита.

Шесть способов внесения первоначального взноса:

- Используйте свои сбережения

- Обналичьте инвестиции

- Получите денежный подарок от члена семьи

- Подайте заявку на получение субсидии на первоначальный взнос

- Займите у своего 401(k)

- Покупайте вместе с партнером или другом

Но, в зависимости от того, как вы платите, существуют особые правила, о которых вам, возможно, придется знать.

Но, в зависимости от того, как вы платите, существуют особые правила, о которых вам, возможно, придется знать.Например, покупатели жилья, использующие подарочные деньги в качестве первоначального взноса, должны предъявить подарочное письмо от дарителя. И кредитор захочет увидеть четкий бумажный след, показывающий, откуда поступили средства и когда они были зачислены на ваш счет.

Если вы планируете получить первоначальный взнос не из своих сбережений — или если вам интересно узнать о возможных альтернативах — поговорите со своим кредитным специалистом. Они смогут объяснить ваши варианты и сообщить вам о любых дополнительных требованиях для процесса кредита.

Помощь с первоначальным взносом

Многие покупатели жилья, впервые покупающие жилье, имеют право на получение денежной помощи, предлагаемой государственными и местными органами власти. Эти программы помощи с первоначальным взносом (DPA) могут помочь вам купить дом, если вы не можете позволить себе первоначальный взнос из своего кармана.

Некоторые программы помощи покупателям жилья предлагают до 5% или более от стоимости дома в виде гранта или кредита. Если вы используете FHA с низким первоначальным взносом или обычную ипотеку, DPA потенциально может покрыть весь ваш первоначальный взнос, оставив вам 0 долларов из кармана.

Имейте в виду, что вам все равно придется оплатить авансовые платежи по закрытию сделки (подробнее об этом ниже).

В стране действует более 2000 программ DPA, помощь предоставляется в каждом штате. Каждая программа имеет свои собственные правила, хотя большинство из них требуют, чтобы вы впервые покупали жилье с доходом от низкого до среднего.

Сумма денег, которую вы можете получить, также зависит от программы. Например, один кредит на помощь с первоначальным взносом в Нью-Йорке может предложить до 100 000 долларов США для соответствующих покупателей, а другой в Арканзасе может предложить всего 1000 долларов США.

Если вы надеетесь получить право на получение субсидии на покупку жилья, лучше всего сначала обратиться либо в местное управление жилищного финансирования, либо в ипотечный кредитор.

Любой из них может рассказать вам о местных вариантах DPA и помочь вам узнать, соответствуете ли вы требованиям.

Любой из них может рассказать вам о местных вариантах DPA и помочь вам узнать, соответствуете ли вы требованиям.Помощь при закрытии

Как мы упоминали выше, ваш первоначальный взнос — не единственная сумма авансовых платежей при покупке дома. Покупатели также несут ответственность за расходы на закрытие. Они покрывают комиссию кредитора и комиссию третьих лиц, необходимую для оформления ипотечного кредита (такие вещи, как кредитный отчет, оценка дома, поиск по титулу и сборы за андеррайтинг).

Даже если вы имеете право на получение ипотечного кредита без первоначального взноса, вам все равно необходимо покрыть расходы на закрытие, если вы хотите купить дом без денег.

К счастью, есть множество способов получить помощь в покрытии расходов на закрытие.

Помощь при закрытии

Большинство программ помощи с первоначальным взносом также можно использовать для закрытия расходов. Однако гранта или кредита, который вы получите, скорее всего, будет недостаточно для полного покрытия как первоначального взноса, так и комиссии по кредиту.

Так что, возможно, вам придется заплатить остаток из своего кармана.

Так что, возможно, вам придется заплатить остаток из своего кармана.Затраты на закрытие, оплачиваемые продавцом

Мотивированный продавец может оплатить ваши расходы на закрытие сделки. Это часто работает так: вы платите немного больше за дом, а продавец возвращает эти «лишние» деньги, чтобы покрыть ваши сборы. Вы, по сути, вкладываете стоимость в свой ипотечный кредит, когда идете по этому пути.

Подробнее о том, как работают льготы продавца, можно узнать здесь.

Расходы на закрытие, оплачиваемые кредитором

Некоторые ипотечные кредиторы предлагают льготы покупателям жилья; они могут быть готовы покрыть часть или все ваши расходы на закрытие. Это может быть полезно, если у вас не хватает наличных денег, но имейте в виду, что ипотечные кредиты без затрат на закрытие обычно имеют более высокие процентные ставки. Таким образом, вы можете платить значительно больше в течение срока кредита.

Здесь вы можете узнать больше о том, как работают расходы на закрытие, оплачиваемые кредитором.

Могу ли я купить дом без первоначального взноса и затрат на закрытие?

Можно купить дом без первоначального взноса и затрат на закрытие, если вы имеете право на получение ссуды с нулевым начальным взносом и заставите продавца покрыть ваши расходы. (Чтобы это сработало, продавец должен быть очень мотивирован, а это означает, что конкуренция за дом будет небольшой.)

Вы также можете попросить кредитора оплатить ваши расходы на закрытие. Однако расходы на закрытие, оплачиваемые кредитором, обычно сопровождаются более высокими процентными ставками. Таким образом, хотя вы сэкономите деньги заранее, вы можете в конечном итоге заплатить намного больше в течение срока действия кредита.

В качестве альтернативы, если вы имеете право на помощь с первоначальным взносом, средства часто также можно использовать для закрытия расходов. Тем не менее, большинство грантов на первоначальный взнос недостаточно велики, чтобы полностью покрыть как первоначальный взнос, так и комиссию за кредит, поэтому рассчитывайте оплатить хотя бы часть своих расходов на закрытие из своего кармана.

Покупка дома без денег FAQ

Можно ли купить дом без денег?

Есть два способа купить дом без первоначального взноса. Один из них — получить ипотечный кредит USDA или VA с нулевой ставкой. Другой способ — получить ипотечный кредит с низким первоначальным взносом и покрыть свои первоначальные расходы с помощью помощи при первоначальном взносе. FHA и обычные кредиты доступны всего с 3 или 3,5 процента первого взноса, и вся эта сумма может быть получена за счет помощи в первоначальном взносе или денежного подарка.

Каков минимальный первоначальный взнос по ипотеке?

Требования к первоначальному взносу зависят от ипотечной программы. Кредиты VA и USDA допускают нулевой первоначальный взнос. Обычные кредиты начинаются всего с 3 процентов вниз. И кредиты FHA требуют по крайней мере 3,5 процента вниз. Вы можете внести сумму, превышающую минимальную сумму первоначального взноса, если хотите.

Сколько стоит закрытие?

В среднем затраты на закрытие составляют от двух до пяти процентов от суммы ипотечного кредита. Это означает, что затраты на закрытие ипотечного кредита в размере 300 000 долларов США могут варьироваться от 6 000 до 15 000 долларов США. Сумма, которую вы заплатите в качестве комиссий за закрытие, зависит от цены покупки вашего дома, суммы первоначального взноса, ипотечного кредитора и местоположения.

Всегда ли покупатель оплачивает расходы на закрытие?

Каждый покупатель дома должен оплатить расходы на закрытие, хотя есть способы, которыми вы можете сократить свои личные расходы. Покупатели могут попросить продавца покрыть их расходы на закрытие или попросить кредитора оплатить их в обмен на более высокую ставку по ипотеке. Вы также можете использовать средства из программы помощи при первоначальном взносе на оплату авансовых платежей по кредиту.

Существуют ли ипотечные кредиты с нулевой ставкой?

Есть только два кредита на покупку жилья в первый раз с нулевым первоначальным взносом. Это ссуда VA (поддерживаемая Министерством по делам ветеранов США) и ссуда Министерства сельского хозяйства США (поддерживаемая Министерством сельского хозяйства США). Правомочные заемщики могут купить дом без первоначального взноса, но им все равно придется оплатить расходы на закрытие.

Могу ли я получить кредит FHA без первоначального взноса?

Кредит FHA всегда требует первоначального взноса в размере не менее 3,5 процентов. Однако деньги не обязательно должны быть из ваших собственных сбережений. FHA принимает несколько источников первоначального взноса, в том числе деньги в подарок и гранты или кредиты от государственной программы. Если у вас не хватает наличных, поговорите с кредитором FHA о вариантах финансирования первоначального взноса.

Какой кредитный рейтинг мне нужен, чтобы купить дом без первоначального взноса?

Вам нужен кредитный рейтинг не менее 640 для участия в кредитной программе Министерства сельского хозяйства США. Кредиты VA без первоначального взноса обычно требуют минимального кредитного рейтинга от 580 до 620. Ипотечные кредиты с низким первоначальным взносом, включая соответствующие кредиты и кредиты FHA, также требуют баллов FICO от 580 до 620.

Могу ли я купить дом без деньги на моем банковском счете?

Купить дом без первоначального взноса можно по избранным ипотечным программам. Тем не менее, вам, вероятно, потребуются наличные деньги на вашем банковском счете, чтобы оплатить авансовые расходы на закрытие. Кроме того, банки хотят видеть, что вы можете позволить себе ваши будущие платежи по ипотеке. Таким образом, даже если вы имеете право на отсутствие первоначального взноса, обнуление остатка на счете снизит ваши шансы на получение ипотечного кредита.

Как я могу получить деньги для первоначального взноса?

Если у вас недостаточно сбережений для первоначального взноса, кредиторы разрешают вам использовать средства из других источников. Программы помощи покупателям жилья, предлагаемые государственными и местными органами власти, могут помочь отвечающим требованиям покупателям впервые. Вы также можете пополнить свой первоначальный взнос, используя деньги, подаренные родственниками, кредит от вашего 401 (k), обналиченные инвестиции или капитал от другого имущества, которым вы владеете. Поговорите со своим ипотечным кредитором о вариантах, если у вас не хватает денег.

Что такое программы помощи при первоначальном взносе?

Программы помощи при первоначальном взносе доступны для покупателей жилья по всей стране, и многие из тех, кто впервые покупает жилье, имеют на это право. DPA может быть в форме гранта на покупку дома или кредита, который покрывает ваш первоначальный взнос и / или расходы на закрытие.

Часто можно получить кредит VA выше текущих соответствующих лимитов кредита, если у вас достаточно сильный кредит и вы можете позволить себе платежи.

Часто можно получить кредит VA выше текущих соответствующих лимитов кредита, если у вас достаточно сильный кредит и вы можете позволить себе платежи.

Кроме того, эти кредиты взимают более низкие ставки частного ипотечного страхования (PMI), чем другие обычные ипотечные кредиты.

Кроме того, эти кредиты взимают более низкие ставки частного ипотечного страхования (PMI), чем другие обычные ипотечные кредиты.

Они дороже по сравнению с обычным и ипотечным страхованием USDA.

Они дороже по сравнению с обычным и ипотечным страхованием USDA.