Life Time Value – что это такое и какой метод подсчета LTV выбрать? / Appodeal corporate blog / Habr

Так уж повелось, что Life Time Value (LTV) – одна из наиболее важных метрик, которые просто необходимо учитывать разработчикам коммерческих приложений. Проблема в том, что как раз разработчики этот показатель используют не так уж часто. Согласно опросу, проведенному Tapdaq, почти 100% создателей приложений согласны с тем, что LTV – это наиболее важная метрика для коммерческих приложений.

При этом 95% авторов используют сторонние инструменты аналитики для своих программ, но только 1 из 20 таких инструментов просчитывает LTV! Сейчас большинство разработчиков оценивают успешность своих приложений по количеству загрузок или по положению в рейтинге каталога. Но на самом деле эти показатели не отражают финансовую успешность приложения. Загрузки и рейтинг – это отлично, но сколько денег отдельно взятый пользователь «вкладывает» в программу за определенное время? Давайте разберемся.

В общем-то, некоторые разработчики не используют LTV, зато просчитывают ARPU, поскольку просчитать ARPU можно быстрее и легче, чем LTV. Но показатели все же различаются, и ARPU не является самодостаточным.

Давайте посмотрим на четыре способа просчета LTV, а затем ознакомимся с опытом некоторых компаний в плане увеличения LTV.

Что такое LTV?

Да, стоит сразу прояснить значение этого термина. В противном случае может возникнуть непонимание сути метрики. LTV, или Life Time Value, это сумма, которую человек тратит в приложении за все время использования программы или за определенный период. Ключевое значение имеет слово «сумма», а не «доход» или «прибыль». Дело в том, что «сумма» может быть определена как нечто отличное от выручки. LTV может зависеть не только от чисто денежного значения, но и от действий, которые предпринимает пользователь в отношении приложения, и эти действия имеют значение для продвижения программы. Например, это «беспроволочный телеграф», когда пользователь делится информацией о приложении в социальной сети. Это могут быть и деньги, которые тратит пользователь на In-App-покупки или приносит при клику по рекламе. Что касается социальных сетей, здесь все просто. Пользователь делится информацией о программе, и эта информация привлекает еще двух пользователей, которые тратят уже реальные деньги. Несмотря на то что первый пользователь ничего не потратил, его «работа» может быть оценена суммой дохода, который обеспечили привлеченные им пользователи.

LTV лучше всего измерять, беря отдельные категории пользователей, а не сразу всю базу. Это позволяет оценить паттерны поведения пользователей, что может быть полезно.

В чем отличие LTV и ARPU?

Порой LTV кажется аналогом ARPU (Average Revenue Per User), но все же это различные метрики.

ARPU – относительно просто подсчитываемый показатель. И да, при расчете ARPU во внимание принимается именно выручка, приносимая отдельно взятым пользователем.

Самым простым способом подсчитать ARPU может быть такой метод: берем общий доход и делим его на общее количество загрузок. Это позволит понять, сколько в среднем приносит каждая загрузка приложения.

ARPU просчитывается по всей базе пользователей, здесь не нужно брать отдельные категории или сегменты.

Факторы, используемые при подсчете LTV

При подсчете LTV стоит учитывать несколько факторов. Усиление каждого из них позволяет увеличить и LTV.

Удержание пользователей

Хорошо известный разработчикам фактор. Здесь подразумевается то, насколько часто пользователи работают с приложением. Удержание является важным компонентом LTV, поскольку чем чаще пользователь возвращается, тем больше шансов на то, что пользователь сделает определенный «вклад» – либо деньги, либо, как мы уже писали выше, что-то иное. Можно сказать, что удержание – самый важный фактор, который влияет на LTV.

Монетизация

Это простой показатель, который выражается в том, сколько денег вкладывает пользователь в приложение. Очевидно, что чем больше тратит отдельно взятый пользователь, тем выше LTV.

Вирусность

Этот показатель отражает количество новых пользователей, приведенных существующим пользователем приложения. Это может быть и личная беседа, и публикация информации о программе в Сети, и все прочее.

Average Revenue Per User (ARPU)

Как говорилось выше, этот показатель вычисляется просто: берем общее количество дохода приложения и делим на общее количество загрузок.

Average Revenue Per Daily Active User (ARPDAU)

То же самое, что и ARPU, только здесь показатель просчитывается ежедневно. Берем дневной доход и делим на количество пользователей за день.

4 способа подсчета LTV

Есть несколько методов подсчета LTV, мы предлагаем рассмотреть четыре основных, которые используются чаще всего.

Средний LTV

Это довольно простой (если честно – очень простой) способ подсчета LTV. Берем APRDAU (Average Revenue Per Daily Active User), умножаем на среднее значение удержания.

LTV = APRDAU × ср. удержание

Помните, что APRDAU получаем путем деления дохода за день на суточное количество пользователей. Этот метод подходит для приложений со значительной пользовательской базой и доходом. Если же у приложения еще не так много пользователей и минимальный доход, этот метод подсчета не слишком подходит.

Tapdaq

Второй метод довольно значительно отличается от первого. Здесь вводится дополнительная метрика – Churn.

Для просчета этой метрики нужно знать, сколько людей прекращают использовать приложение за определенное время. Например, если у приложения 100 пользователей и 20 из них прекращают работать с программой в течение месяца, то ежемесячный показатель churn равен 20%.

Также необходимо знать ARPU. Как вычислить этот показатель, мы уже знаем.

Ну, а теперь используем вот такую формулу:

LTV = ARPU × (1 ÷ Churn)

Weekly Cohort

Еще один интересный метод, где применяется разделение всей базы пользователей на группы с периодом в неделю или год.

LTV рассчитывается отдельно для каждого сегмента. Например, пользователи, которые скачали приложение 50 недель назад, записываются в отдельную группу. А те, кто скачал приложение 4 недели назад, – соответственно, в другую группу.

Формула здесь довольно простая. Для каждого недельного сегмента просчитываем вот что:

LTV = общий In-App Purchase доход ÷ количество пользователей в сегменте

Метод подсчета с использованием «вирусности»

Как упоминалось ранее, распространение пользователем информации о приложении имеет важное значение при подсчете LTV. И в этом методе как раз и «беспроволочный телеграф» используется.

Для того чтобы принять этот фактор во внимание, нужно ввести определенный коэффициент, например k. Он будет равен единице, если каждый пользователь приложения привел еще одного человека. В этом случае формула будет очень простой, поскольку коэффициент можно не учитывать.

У программы, где этот коэффициент больше единицы, база пользователей будет стремительно увеличиваться, поскольку они постоянно добавляются. Правда, программы с k > 1 достаточно редки.

В общем, здесь нужно знать, какой коэффициент именно у вашего приложения. Затем можно использовать вот такую формулу:

LTV= (1 + K) × ARPU

Пример:

Если у вас приложение с ARPU = $1,2 и вирусным коэффициентом 0,2, то значение LTV будет следующим:

LTV = (1 + 0,2) × $1,20

Вывод

Каждый из способов вычисления LTV по-своему хорош. Мы в Appodeal предлагаем попробовать сразу несколько методов и выбрать тот, который оптимально подойдет вам. Если вы до сих пор не отслеживали LTV, самое время это сделать.

Как только вы определите, какой у вас LTV, можно будет понять, что сделать для вывода приложения на новый уровень.

В качестве примера увеличения LTV можно привести случай с приложением компании Secret Escapes, которая занимается туризмом. Компании хотелось понять, будет ли приложение эффективно работать, если ввести обязательную регистрацию.

Мнения команды здесь разделились. С одной стороны, обязательная регистрация в приложении вводит в игру некую эксклюзивность, элемент причастности к сообществу избранных. С другой – обязательная регистрация может отпугивать новых пользователей, и это случается достаточно часто.

Чтобы выяснить, как повлияет обязательная регистрация на поведение пользователей, было решено провести эксперимент, разделенный на две части. Первый позволял пользователям пропускать экран регистрации. Второй делал регистрацию в приложении обязательной.

Как оказалось, опасения были напрасными: обязательная регистрация положительно повлияла на популярность приложения. А выяснить это удалось путем просчета LTV одним из описанных выше способов. LTV приложения с обязательной регистрацией значительно превышал LTV приложения, где экран регистрации можно было пропустить.

И, конечно, мы рассчитываем, что по дороге к успешной монетизации своих приложений вы решите подключить и наш сервис, ведь оптимальная реклама может быть одним из слагаемых высокого LTV.

habr.com

Что такое LTV и зачем нужен калькулятор lifetime value — Netpeak Blog

По кейсам вы уже могли заметить, что мы ориентируемся не на второстепенные показатели (позиции, количество переходов и лайки), а на прибыль (ROMI по валовой прибыли), которую наша работа приносит клиенту. Вообще это тема отдельного поста и совсем не этого. Здесь я хочу лишь коротко рассказать об одном интересном показателе, который можно (и нужно) измерять для того, чтобы оценить возврат инвестиций при продвижении бизнеса, услугами интернет-маркетинга.

Этот показатель называется lifetime value (LTV). Он позволяет заглянуть в будущее бизнеса и более-менее точно оценить заинтересованность клиентов бизнеса в заказе товаров и услуг.

В секретной лаборатории Netpeak был создан онлайн калькулятор LTV (впрочем, нельзя сказать, что это произошло впервые в истории), который дает возможность просчитать нужный показатель в несколько кликов. Для работы потребуется несколько исходных данных:

- Средний чек на одного покупателя: высчитывается либо «на глаз», либо правильно (если есть статистика), путем деления суммы трат всех покупателей в вашем магазине на количество покупателей за период.

- Среднее количество покупок на одного покупателя в год: считается аналогично — либо «на глаз» (чаще всего в наших широтах эта цифра будет равна единице), либо исходя из данных системы аналитики (к примеру, Google Analytics).

- Стоимость рекламной кампании в месяц: бюджет, который вы расходуете на, к примеру, контекстную рекламу Google Ads.

- Количество привлеченных покупателей в месяц: число уникальных посетителей, которые пришли на сайт через рекламу и совершили покупку.

- Средний коэффициент наценки

- Средний процент возврата покупателей: как и в пункте «количество покупок на покупателя», считается исходя из данных статистики.

- Ставка дисконтирования: средняя скидка, которую вы ставите на ваши товары в течение года. Чаще всего равна нулю.

Давайте для примера возьмем следующие исходные данные:

- Средний чек на 1-го покупателя: 120$.

- Среднее количество покупок на 1-го покупателя в год: 3 покупки.

- Стоимость рекламной кампании в месяц: 800$ (с учетом комиссии агентства).

- Количество привлеченных покупателей в месяц: 100 человек.

- Средний коэффициент наценки: 40%.

- Средний процент возврата покупателей: 10% (каждый десятый покупатель возвращается для повторной покупки).

- Ставка дисконтирования (средняя скидка в год): 0% (скидок нет).

Введя эти данные в наш LTV-калькулятор, мы получим следующую информацию:

- Валовая прибыль с 1-го покупателя в год. Высчитывается исходя из коэффициента наценки к количеству покупок, умноженных на средний чек. В нашем случае = 144$.

- Расходы на привлечение 1-го покупателя в год. Считается путем деления стоимости рекламной кампании на количество привлеченных покупателей. В нашем случае стоимость одного покупателя = 8$.

- Доход с 1-го покупателя. Это по сути разница между валовой прибылью с 1-го покупателя и расходами на его привлечение. В нашем случае: 144-8 = 136$.

Вышеописанные три показателя не меняются из года в год (при условии неизменности введенных в калькулятор данных), в то время как остальные четыре меняются.

- Общий процент возврата покупателя в первый год считается просто: количество покупателей и есть 100% (ведь все покупатели, которые в этот год совершали покупки, их совершали). На каждый следующий год мы считаем введенный ранее средний процент возврата покупателей по отношению к прошлому показателю. В нашем случае второй год = 10% от 100 = 10%, третий год 10% от 10 = 1, четвертый год 10% от 1 = 0,1% и так далее.

- Ожидаемый доход с покупателя в год. В первый год равен доходу с покупателя, а начиная со второго года считается исходя из среднего процента возврата покупателя. В нашем случае, во второй год ожидаемый доход = 10% от первого года, т.е. 13,6$, в третий год = 1,36$ и так далее.

- Процент от среднего чека покупателя с учетом скидки. В случае, если предоставляется какая-либо скидка (ставка дисконтирования), то она учитывается здесь. В нашем случае при отсутствии скидки, процент от среднего чека всегда равен 100%.

- LTV покупателя за период — самый главный показатель, считается исходя из отношения ставки дисконтирования к ожидаемому доходу с покупателя в год. LTV — число накопительное и каждый следующий год считается с учетом прошлого года. В нашем случае, в первый год LTV = ожидаемому доходу с покупателя (так как скидки нет), во второй год = сумме LTV за прошлый год и доходу с покупателя за второй год = 149,6$.

Итак, в нашем примере при ежемесячной трате 800$ на рекламную кампанию и привлечении ста покупателей в месяц, каждый из которых совершает покупку на 120$ (и делает это, в среднем, три раза в год), а также при наценке в 40% и проценте возврата покупателей, который равен 10%, каждый покупатель в перспективе принесет магазину 150$ за 6 лет. Пример взят, пожалуй, самый простой — цифры минимальные. Вы можете ввести данные вашего интернет-магазина и проверить, какой LTV ожидает вас. Мы взяли за основу существующие формулы подсчета LTV и доработали их под реалии нашего рынка. Мы не претендуем на эталонное мнение в данном вопросе и просто предоставляем нашим клиентам (и всем остальным) еще один способ оценить возврат инвестиций.

Андрей ЧумаченкоДиректор по маркетингу и управляющий партнёр в агентстве Netpeak.

Создавал и руководил отделами копирайтинга, SMM, юзабилити. Работал креативным директором и BDO в Netpeak.

Автор постов, рецензент, докладчик на множестве конференций.

Другие статьи автораnetpeak.net

Что такое LTV (lifetime value) клиента?

Из всех показателей SaaS-сферы индекс LTV, или «жизненный цикл клиента» (lifetime value) представляет для маркетологов наибольшую загадку. Его довольно сложно посчитать, но даже если вам это и удастся — понять, что делать с результатом и как его оценить, не так-то просто. Попробуем разобраться, что это за метрика и как ее использовать.

LTV — количество денег, которое вы рассчитываете получить с конкретного клиента за время существования его аккаунта в активной фазе. Предположим, цена на услуги вашей компании составляет $100/месяц, и клиент принимает решение работать с вами на протяжении 12 месяцев. В таком случае, LTV этого клиента будет равен $100×12=$1200.

Читайте также: 5 простых способов увеличения LTV интернет-магазинаЗачем нужен индекс LTV?

В облачном-бизнесе LTV — это показатель того, сколько средств вы можете потратить на привлечение новых покупателей. Так, если цена привлечения одного клиента, или CAC (customer acquisition cost) равна $100, а его жизненный цикл составил $500, то представьте, что вы как будто бы напечатали 400 баксов. Неплохо, да?

Чем выше LTV и чем ниже CAC, тем быстрее растет ваша прибыль.

Однако, все не так просто. В целом, схема правильна, однако для долгосрочной перспективы такой расчет — не самое лучшее решение. Хотя бы потому, что не все клиенты одинаковы.

Прежде всего, вам необходимо знать LTV для каждого сегмента ваших пользователей. В SaaS-компании эти сегменты обычно определяются исходя из стоимости пакета услуг.

Например, LTV Владимира с его тарифным планом $30/месяц не сравнится с жизненным циклом Светланы, которая выбрала пакет за $200/месяц. И дело не только в разнице цен.

LTV и churn

Причина, по которой жизненные циклы клиентов могут значительно отличаться друг от друга, заключена в одном противном слове: churn или отток. Как правило, пользователи с низкими тарифными планами характеризуются наибольшими значения «оттока», что также требует внимания при расчете LTV для каждого сегмента.

Как говорилось ранее, LTV служит показателем того, сколько средств вы можете потратить на поиск и привлечение новых покупателей. Так, если средний пользователь обходится вам в $200, то при ожидаемом жизненном цикле в $100 такие расходы не имеют никакого смысла.

В связи с этим, учет оттока для каждого сегмента при расчете LTV является критичным.

Читайте также: Кейс от Starbucks: как рассчитать пожизненную ценность клиента (LTV)Формулы для расчета LTV

Представленный выше базовый способ для расчета жизненного цикла пользователя, очевидно, не имеет большого практического значения для реального бизнеса (если, конечно, у вашей компании больше одного клиента).

Посмотрим, как лучше всего можно вычислить LTV:

LTV = ARPU x Average Lifetime of a Customer,

где ARPU — это средний ежемесячный доход на клиента (average monthly recurring revenue per user), а Average Lifetime of a Customer — средняя продолжительность использования клиентами услуг вашей компании, которая в свою очередь высчитывается по формуле:

Average Lifetime of a Customer = 1 / churn rate, т.е.

LTV = ARPU / User Churn

Чем выше показатель оттока ваших клиентов, тем ниже будет конечный LTV. Таким образом, при расчетах прибыли обе метрики являются критичными.

Высоких вам конверсий!

По материалам baremetrics.comimage source auntneecey

28-04-2015

lpgenerator.ru

18 метрик и KPI интернет-маркетинга – ROI, LTV, CAC, CPL, CTR и др

Материалы для скачивания

Чек-лист для маркетинг-аналитика

В этой статье мы рассмотрим 18 интересных формул, которые помогут вам лучше понять свои бизнес-процессы. Иногда люди могут сильно ошибаться, оценивая собственную деятельность. Рассчитайте некоторые из описываемых KPI digital-маркетинга и проверьте их через месяц. Возможно, вы узнаете о своем бизнесе то, чего никогда раньше не замечали.

Ключевые метрики и KPI интернет-маркетинга, которые мы обсудим сегодня

В чем разница между метриками и KPI?

Метрика — то, что вы можете сосчитать, например, количество пользователей, событий или транзакций. Это просто число, и как вы интерпретируете это число, зависит от вас.

KPI — это ключевой показатель эффективности, который обычно измеряется в процентах и имеет определенную норму. Например, сравнив свой фактический KPI со средним по рынку, вы сможете сделать вывод об эффективности вашего бизнеса.

Почему эти показатели так важны?

Вы не сможете сказать точно, эффективны ли ваши маркетинговые усилия, пока не посмотрите на цифры. Если продажи растут — отлично! Но связано ли это с работой маркетинг-отдела и как это сказывается на расходах компании? Ключевые показатели эффективности помогут вам обнаружить основные зоны роста и зоны риска. Числа не лгут, и если правильно провести расчеты, ничто не скроется от взгляда аналитика.

Прежде, чем переходить к формулам, напомним три важные вещи:

- Чем точнее ваши данные, тем правильнее решения, принимаемые на их основе. Поэтому тщательно проверяйте собираемые данные , сводя к минимуму человеческий фактор.

- Если вы начинающий маркетолог, используйте Google Analytics, чтобы собирать и обрабатывать онлайн-данные, создавать пользовательские отчеты и расширять свою аудиторию.

- Когда у вас наберется большое количество данных, прокачайте свои навыки, чтобы избежать семплирования в Google Analytics.

Показатели эффективности маркетинга и продаж

Что происходит с продажами? Достаточно ли эффективен наш сайт? Окупились ли усилия маркетингового отдела за последние несколько месяцев? Найти ответы на эти вопросы вам помогут основные метрики и KPI маркетинга и продаж.

1. Коэффициент конверсии (CR)

Коэффициент конверсии — это процент пользователей, которые выполнили целевое действие. Например, совершили покупку, загрузили приложение, заполнили контактную форму и т.д. Один из самых простых, но от этого не менее важных показателей.

Если вы настроили цели в Google Analytics, то сможете посмотреть общее количество конверсий и CR в отчете «Конверсии — Цели — Обзор»:

2. Показатель кликабельности (CTR)

Эта метрика показывает, какой процент пользователей, увидевших баннер (кнопку или ссылку) кликнули по нему.

В основном CTR используют для оценки эффективности PPC рекламы, как и следующие три метрики.

3. Цена за клик (CPC)

Цена за клик — сумма, которую вы платите рекламной площадке за каждый клик по вашему объявлению. Этот показатель поможет вам оценить экономическую эффективность платных рекламных кампаний.

Google Ads отображает эту информацию на аукционах по вашим ключевым словам. Если вы свяжете свои аккаунты в Ads и Google Analytics, то сможете увидеть цену за клик и в отчетах GA. Кроме того, с помощью OWOX BI вы можете импортировать в Google Analytics расходы из других рекламных сервисов и сравнить CPC и прочие показатели по всем своим кампаниям в одном отчете.

4. Цена за действие (CPA)

Цена за действие — сумма, которую вы платите рекламной площадке, когда пользователь совершает целевое действие. Какое действие считать целевым, вы решаете сами. Это может быть подписка на рассылку, запрос обратного звонка, регистрация на вебинар и т.д.

Этот простой показатель является основой для CPA-маркетинга, где вы платите за каждую конверсию, которую принес партнерский источник. Подводные камни этого метода в том, что нечестные affiliate-партнеры могут попытаться обмануть вас. Как этого избежать, узнайте в нашей статье про CPA-сети.

5. Стоимость лида (CPL)

Этот показатель еще интереснее, чем предыдущий. Он отличается тем, что вы платите за контактную информацию человека, потенциально заинтересованного в вашем предложении.

Эта метрика покажет, остаются ли ваши усилия по привлечению клиентов в рамках бюджета или вы тратите слишком много. Имейте в виду, что лид — это не готовый клиент и даже не лояльный пользователь, но этот человек легко может ими стать.

6. Стоимость привлечения клиента (CAC)

CAC — это сумма, которую вы в среднем тратите на привлечение каждого нового клиента. Она включает в себя расходы на рекламу, зарплату маркетингового отдела, затраты на программное обеспечение, дизайнеров и т.д.

Рассчитать, сколько вы тратите исключительно на привлечение клиентов, может быть непросто, но оно того стоит. Так вы сможете увидеть узкие места в своей воронке продаж.

7. Коэффициент брошенных корзин (Cart Abandonment Rate)

CAR — процент пользователей, которые добавили товар в корзину и покинули ее, так и не оформив заказ. Это может происходить по разным причинам: человека что-то отвлекло, он нашел такой же товар по более низкой цене или отложил покупку до зарплаты и т.д.

Если в Google Analytics у вас настроена цель для оформления покупки, то вы сможете мониторить количество пользователей, бросивших корзину, в отчете «Конверсии — Цели — Визуализация последовательностей»:

Уменьшить процент брошенных корзин можно с помощью триггерных рассылок и доработки сайта. Почитайте, как с этим справилась компания Orcanta, в нашем совместном кейсе.

8. Окупаемость расходов на рекламу (ROAS)

Один из самых важных показателей для измерения эффективности онлайн-маркетинга. ROAS — это прибыль, которую ваша компания получает за каждый доллар, потраченный на рекламу.

Сравнив этот KPI по всем кампаниям, вы легко заметите разницу между эффективной и убыточной рекламой. Если ROAS выше 100%, кампания успешная, если ниже — вы тратите больше, чем зарабатываете.

9. Окупаемость инвестиций (ROI)

ROI или ROMI (для маркетинга) — король всех KPI, о котором слышали даже те, кто далек от аналитики. Это коэффициент, показывающий, насколько доходный или убыточный ваш бизнес с учетом инвестиций, которые вы в него делаете.

Хоть ROI и ROAS похожи, важно не путать данные показатели, так как это может привести к серьезным ошибкам. Например, ROI в 100% говорит о том, что вы заработали вдвое больше, чем потратили. А вот ROAS в 100% означает, что вы сработали в ноль. Подробнее о ROI читайте в нашей статье.

10. Средний доход с пользователя/клиента (ARPU/ARPC)

Метрика, которая показывает, сколько денег приносит вам каждый пользователь или платящий клиент за определенный период.

Рассчитав ARPU, вы сможете понять, каким должен быть трафик на сайт, чтобы вы смогли получить запланированный доход. Когда вы планируете поднять цены, проверьте ваш доход с пользователя до и после. Если количество пользователей за это время значительно не изменилось, а ARPU упал, значит повышение цен было не очень хорошей идеей.

11. Срок окупаемости CAC (Time to Payback CAC)

Этот показатель говорит о том, сколько вам понадобится времени, чтобы вернуть деньги, потраченные на привлечение одного клиента. Срок окупаемости CAC особенно важен для SaaS-бизнесов со сложными воронками и длинным циклом продаж.

12. Регулярный месячный доход (MRR)

Эта метрика также актуальна для SaaS-проектов, которые продают свои сервисы по подписке. MRR помогает компаниям прогнозировать доходы и корректировать свои планы продаж. Чтобы рассчитать MRR, вы можете просто сложить ежемесячные платежи всех клиентов или использовать формулу:

13. Показатель оттока клиентов (Churn Rate)

Это процент клиентов или подписчиков, которые прекращают быть вашими клиентами в течение определенного периода.

Очень важно следить за этой метрикой, если ваш основной доход зависит от постоянных клиентов. Высокий Churn Rate может указывать на то, что у вас проблемы с продуктом или слишком высокие цены по сравнению с конкурентами.

14. Показатель оттока дохода (Revenue Churn)

Эта метрика, также известная как MRR Churn Rate, показывает, сколько денег теряет ваша компания из-за оттока клиентов.

15. Доля рынка (SOM)

Этот показатель говорит о том, какое положение занимает ваша компания на рынке в сравнении с конкурентами.

Отслеживая свою долю рынка, вы сможете понять, почему отклоняетесь от плана продаж (вы не дорабатываете или рынок просел) и поставить правильные цели для роста.

16. Доля кошелька (SOW)

Метрика, которая помогает понять, насколько лоялен ваш клиент. SOW — это процент денег, потраченных на вашу компанию, от общей суммы, которую клиент тратит на товары из той же категории. Получить эти данные вы можете с помощью маркетинговых исследований или фокус-групп.

Допустим, в январе Анна потратила 20 долларов на вашу косметику ручной работы, а в целом за месяц купила косметики на 120 долларов. В таком случае ваша доля кошелька составит 16,6% (20/120 × 100%).

17. Коэффициент удержания клиентов (CRR)

Как часто пользователи возвращаются на ваш сайт? Или они делают покупку и уходят навсегда? Привлечение новых клиентов обходится намного дороже, чем «реактивация» уже существующих, но временно неактивных. Именно поэтому важно следить за коэффициентом удержания клиентов, и удобнее всего это делать с помощью когортного анализа.

Идеальный уровень удержания клиентов составляет 100%. Это означает, что клиенты лояльны и остаются с вами некоторое время. Если CRR начинает уменьшаться, обращайте больше внимания на обслуживание клиентов. Стоит попытаться сохранить этот KPI высоким.

18. Пожизненная ценность клиента (CLV или LTV)

LTV — это прибыль, которую вы получаете от клиента за все время сотрудничества с ним. Этот показатель может быть фактическим (сумма всей прибыли от покупок, совершенных клиентом) или прогнозируемым (общий доход, который вы ожидаете получить от этого клиента). Самая простая формула для расчета пожизненной ценности клиента выглядит так:

Почему CLV так важен? Потому что, чем дольше люди остаются с вашей компанией, тем выше будет ваш доход.

Резюме

Метрики и KPI маркетинга, которые мы рассмотрели в статье — это лишь верхушка айсберга. Но с ними просто необходимо ознакомиться всем, кто не хочет повторить судьбу Титаника в открытом море бизнеса.

Готовы к следующему уровню? Тогда скачайте наш чек-лист из 20 шагов, которые нужно выполнить маркетинг-аналитику, чтобы принимать решения, основываясь на правильных и полных данных. Заполните форму, и мы пришлем чек-лист на ваш email.

www.owox.ru

Показатели эффективности игр: LTV | App2top

Вера Карпова

В этой статье речь пойдет об одной из важнейших финансовых метрик, которая позволяет оптимизировать затраты на привлечение пользователей, планировать доход на продолжительное время вперед, оценивать эффективность каналов привлечения, выделять наиболее финансово привлекательные сегменты пользователей и многое другое.

Это Lifetime value (или Customer lifetime value, CLV) – среднее количество денег от одного пользователя за всю его «жизнь» в проекте.

Пожалуй, ни один другой показатель не сравнится с Lifetime value по количеству вариантов расчета, различных нюансов и важности в оценке финансовой эффективности продукта.

Фактически, LTV – это накопительный ARPU, о котором мы уже говорили раньше, достигнувший определенного неизменного значения. То есть, средний доход, который постепенно приносит в продукт один пользователь.

График LTV выглядит так же как график накопительного ARPU и для этого показателя справедливы аналогичные утверждения – рассчитывается он для когорт, а его график и значение со временем только растут.

Причем вначале график растет довольно быстро, а затем рост замедляется и со временем прекращается вовсе.

Такая тенденция связана с оттоком пользователей из приложения – вначале в когорте много людей и они активно совершают платежи, а затем большая часть пользователей покидают проект и вместе с их уходом снижается прирост дохода.

LTV прямо пропорционально влияет на доход, что очевидно, так как чем больше один пользователь приносит денег в проект, тем выше общий доход.

Revenue = Lifetime value * Active users

При работе с LTV имеет смысл анализировать этот показатель в разрезе различных сегментов, потому что пользователи ведут себя и платят по-разному. Например, можно выделять сегменты по странам, источникам трафика или в зависимости от выполнения определенных действий, таких как прохождение туториала. Вероятно, и LTV всех этих сегментов будет отличаться.

Зачем нужен LTV?

Одно из наиболее частых применений этой метрики – для оценки покупаемого трафика. LTV дает понимание того, сколько один пользователь заплатит за всю свою жизнь в проекте. Поэтому, закупая трафик, стоит обратить внимание на то, что стоимость привлечения пользователя (customer acquisition cost, или CAC) должна быть меньше, чем его LTV, иначе покупка такого трафика принесет только убытки.

Более того, используя Lifetime value можно узнать, когда именно пользователь окупит затраты на свое привлечение.

Это произойдет в тот момент, когда LTV станет равен CAC.

Если же пересечение линий произойдет через, например, 2 года пребывания пользователя в проекте, то также стоит подумать над целесообразностью покупки такого трафика.

LTV можно считать верхней границей стоимости закупаемого трафика, но все-таки довольно рискованно покупать его по цене равной Lifetime value.

Поэтому часто можно встретить рекомендацию придерживаться такого соотношения:

LTV > 3*CAC

Его выполнение говорит о жизнеспособности и успешности продукта.

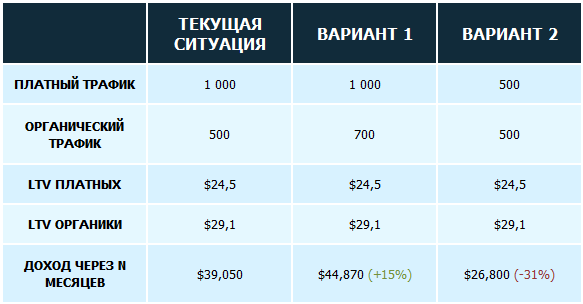

Еще один вариант использования LTV – это прогнозирование выручки, особенно если предварительно рассчитать этот показатель для разных сегментов. Тогда, если известна структура аудитории и Lifetime value каждого из сегментов, можно рассчитывать выручку, которую каждый из них принесет спустя определенное время.

Допустим, нам известен LTV пользователей, привлеченных за деньги и пришедших органически, тогда мы можем рассматривать, как повлияют на доход эксперименты с трафиком: что будет, если увеличить количество органических установок, открыв приложение для новой страны, или как скажется на общем доходе сокращение платного трафика.

Как увеличить LTV?

Так как Lifetime value – комплексный показатель, то повлиять на него напрямую вряд ли получится. Поэтому чтобы максимизировать эту метрику, стоит обратить внимание на показатели, которые наиболее сильно на неё влияют – сколько времени «живет» пользователь в проекте (Lifetime) и сколько он платит (ARPU).

На продолжительность жизни пользователя в проекте в свою очередь влияет удержание (Retention), а ARPU складывается из доли платящих и их среднего чека.

Lifetime value = Lifetime * ARPU

Lifetime может быть посчитан как интеграл от Retention, а ARPU как произведение Paying share и ARPPU.

Таким образом, можно выделить 5 наиболее тесно связанных с LTV метрик:

- Lifetime;

- ARPU;

- Retention;

- Paying share;

- ARPPU.

Они как раз и будут рычагами влияния на Lifetime value. Увеличивая значения этих метрик, можно повысить LTV.

Как посчитать Lifetime value?

Способ расчета LTV существует очень много и это связано со множеством факторов, о которых пойдет речь ниже.

В идеале, чтобы посчитать LTV, нужно взять когорту пользователей, установивших приложение в определенный период, и проследить, как они будут платить из месяца в месяц, а затем, когда в когорте не останется пользователей из-за неизбежного оттока, весь доход, который они принесли, разделить на количество пользователей в когорте.

Проблема этого метода заключается в том, что на такой расчет может уйти большое кол-во времени, так как пользователи могут «жить» в приложении и по полгода, и по году, и даже больше. Обычно ни у кого нет столько времени, чтобы посчитать LTV.

Более того, за это время в приложении наверняка произойдет много изменений, и новые пользователи будут вести себя совсем иначе, чем пользователи той когорты, за которой мы наблюдаем. Соответственно, и их Lifetime value имеет все шансы измениться.

И вся сложность расчета как раз заключается в том, что его нужно сделать по имеющемуся небольшому количеству данных за короткий период, который пользователь провел в приложении.

Поэтому все использующиеся на практике методы расчета не совсем точные и имеют свои положительные и отрицательные стороны.

Тем не менее, рассмотрим несколько подходов. И для начала разберем формулу, указанную выше:

Lifetime value = Lifetime * ARPU

Её недостатки заключаются в том, что, во-первых, сам Lifetime не имеет однозначного точного метода расчета и, так же как и Lifetime value, рассчитывается наперед по небольшому количеству данных. Во-вторых, ARPU тоже постоянно меняется, а в формуле используется только одно неизменное значение.

Еще один способ расчета LTV – через накопительный ARPU.

Если известны значения накопительного ARPU за некоторый промежуток времени, например, за 1-й, 7-й, 14-й, 30-й дни, то, используя математическую аппроксимацию, можно достроить кривую на более продолжительный период, пределом которой как раз и будет LTV.

Это далеко не все методы расчета Lifetime value и, возможно, не самые простые, но это тот показатель, который все же стоит считать, потому что он объединяет в себе наиболее важные метрики, учитывает как платящих, так и не платящих пользователей, и является одним из самых важных финансовых показателей.

Зная LTV, можно понять какой тип клиентов представляет наибольшую ценность, как скоро окупятся затраты на их привлечение, какой доход мы получим через полгода или год от новых пользователей, как изменится доход, если увеличить retention и многое другое. Таким образом, Lifetime value стимулирует работать над самыми важными финансовыми и пользовательскими метриками и планировать бизнес на более продолжительное время.

Читайте также:

app2top.ru

LTV vs NPS

NPS (Net Promoter Score) — это способ измерения лояльности клиентов. Клиентам направляется опрос с одним вопросом: «по шкале от 0 до 10, насколько вероятно, вы рекомендовали бы нашу фирму?»

Респонденты будут разделены на три категории:

-

Промоутеры: любой, кто оценивает вас 9 или 10. Они будут постоянно рекомендовать вашу компанию, когда их спросят об этом.

-

Пассивы: эти люди дают вам 7 или 8 в опросе. Они будут довольно нейтральными, когда их спросят о Вашей компании, и не будут удерживать кого-либо от покупки у вас.

-

Недоброжелатели: эта группа дает Вам счет между 0 и 6. Они будут препятствовать другим покупать у Вашей компании.

Чтобы получить оценку NPS, вы вычисляете процент людей, которые являются Промоутерами, и затем необходимо вычесть процент людей, которые являются Недоброжелателями. Чем меньше недоброжелателей, тем лучше будет ваш счет. Вы будете в конечном итоге со счетом где-то между -100 (люди не любят вашу компанию слишком много) до 100 (люди любят вашу компанию).

Но стоит помнить, что НПС — это индексный опросный показатель. Если думать о системе индикаторов лояльности, то получается, что лояльность – это просто данные опроса, что, на самом деле, не так. Лояльность клиента – это обширная и комплексная система. (Читайте нашу статью «Грани лояльности клиентов» http://akseler.com/articles/loyalnost-klientov-kak-raspoznat-i-ispolzovat/). В данном случае NPS — это просто обратная связь, не формирующая лояльности.

Более того, подобные опросы могут даже отпугнуть клиента. Когда человеку предлагают пройти какой-либо опрос, он сразу думает о том, что это займёт его время, которого, как правило, мало. Поэтому если компания решила использовать этот метод, то наиболее оптимальное время – это сразу после совершения покупки, когда клиент ещё настроен на коммуникацию с представителями сервиса и его впечатления наиболее яркие.

Многие маркетологи остро реагируют на низкие показатели NPS, однако негативные отзывы – отличный акселератор для роста компании. Особенно, если на минусы указывает постоянный клиент, это значит, что он уже перешёл на стадию «лояльности», когда он готов продолжать покупать, при этом прощая сервису некоторые ошибки. Поэтому тщательно прислушивайтесь к их мнению, которое является отличной точкой роста для компании.

Другой более эффективный способ для удержания клиентов – LTV. Прямо этот метод не говорит, как конкретно действовать, однако расчёт LTV помогает значительно оптимизировать расходы и увеличить доходы за счёт «воспитания» лояльности клиентов.

Базовая формула:

LTV = (средняя стоимость продажи) х (среднее число продаж в месяц) х (среднее время удержания клиента в месяцах)

LTV — показатель, который демонстрирует, сколько каждый покупатель приносит денег компании за все время сотрудничества с ней. Он используется не только для определения того, сколько затрат уходит на приобретение клиентов, но и для оптимизации своих расходов, составления стратегий по удержанию клиента.

Значение продолжительности жизни является ключевой переменной в прогнозировании доходов, так как каждый дополнительный клиент приносит дополнительный доход в месяц и в течение их прогнозируемого «срока службы». LTV также может использоваться для определения маркетингового бюджета компании. Добавление сегментов LTV к персонам клиентов поможет вам лучше понять важность каждого клиента. В частности, стоимость приобретения клиента (CAC), стоимость приобретения одного нового клиента, для каждого сегмента всегда должна быть ниже, чем стоимость жизни нового клиента.

Например, если компания рассматривает возможность снижения цены для одного из своих сегментов продукта, но оценивает, что новая стоимость времени жизни клиента этого сегмента будет ниже, чем текущий CAC для этого сегмента, то создание этой ценовой точки является неустойчивым бизнес-решением.

Другой ключевой областью, где LTV может быть применен, является распределение ресурсов для текущих клиентов. После того, как вы сможете сегментировать своих клиентов в соответствии с их LTV, вы можете выделить больше ресурсов как для приобретения, так и для обслуживания определенных клиентов. Клиенты с высоким LTV должны получать больше ресурсов в зависимости от того, на каком этапе жизненного цикла они находятся, особенно если они приближаются к концу цикла с потенциалом для обновления.

Также LTV отвечает за выбор каналов сбора данных.

Использование LTV для выбора канала для привлечения клиентов является обязательным. Многое зависит от точки первоначального контакта. Допустим, клиент, пришедший через сторонний сайт ежедневной сделки, может быть менее склонен совершать будущие покупки, чем тот, который получен через органический поиск, до которого информация дошла через «ограниченный контент».

Итак, как же рассчитать LTV?

-

Рассчитать среднюю стоимость покупки путем деления общей выручки компании в период времени (обычно один год) на количество покупок в течение того же периода времени.

-

Рассчитать среднюю частоту покупок, разделив количество покупок в течение периода времени на количество уникальных клиентов, которые сделали покупки в течение этого периода времени.

-

Рассчитать стоимость клиента путем умножения средней стоимости покупки на среднюю частоту покупки.

-

Рассчитать среднюю продолжительность жизни клиента, усредняя количество лет клиент продолжает покупать у Вашей компании.

-

Затем рассчитайте LTV путем умножения стоимости клиента на средний срок службы клиента. Это даст вам оценку того, сколько доходов вы можете разумно ожидать от среднего клиента для Вашей компании в течение их отношений с вами.

Автор: Гончаров Кирилл

Материал подготовила: Любовь Карась

akseler.com

Как рассчитать LTV клиента облачного сервиса?

Такой показатель, как пожизненная ценность клиента (от англ. lifetime value, LTV) — лучший индикатор того, насколько продуктивными в итоге окажутся ваши отношения с конкретным покупателем в долгосрочной перспективе, своего рода прогноз, будут ли они прибыльнее разового взаимодействия, или напротив, даже не окупят вложенных средств. Поскольку LTV все же прогноз, он не измеряется статистическими методами. Расчет LTV производится по модели.

LTV может быть рассчитан как объем выручки или чистой прибыли, полученной от клиента. В типовом расчете, который приведен ниже, для простоты использована модель, ориентированная на объем выручки. Если же хотите получить детальную информацию по каждому клиенту, то можете использовать вместо выручки такой показатель, как рентабельность. Почему именно рентабельность? Потому что важнее быть рентабельным предприятием, нежели просто агентством с большими гонорарами.

После того, как рассчитаете пожизненную ценность клиентов, вы сможете без особого труда определить, какой объем средств можно инвестировать на привлечение новых. Например, если вы рекламируете свое агентство через PPC-кампании, то можете ставить цену за клик, исходя из понимания вашего среднего LTV и среднего показателя конверсии.

Что это может дать? К примеру, на привлечение какого-либо клиента вы можете потратить больше, чем планировали, отдавая себе отчет в том, что в долгосрочной перспективе это вложение окупится многократно.

В конечном счете LTV подскажет вам динамику доходов вашего агентства в будущем, а это важно для ведения устойчивого бизнеса. К примеру, если поставите цель обслуживать 20 клиентов на протяжении 2 лет с ежемесячным гонораром в размере $5 000, то, высчитав LTV, вы легко определите, насколько приблизились к выполнению поставленной задачи и от каких клиентов зависите в большей степени.

Расчет пожизненной ценности клиента, заключившего контракт на конкретный период

Рассмотрим пример клиента, требующего дополнительные услуги по SEO и интернет-маркетингу. Его гонорар — $5 000 в месяц (что является типичным для отрасли). Контракт подписан на полгода, но клиент будет продлевать подписку на сервис помесячно.

Расчет минимального LTV на основе контракта

Формула простая: вам следует умножить сумму ежемесячного гонорара на число месяцев, в течение которых клиент будет использовать ваши услуги. Получившийся итог и есть LTV.

$5 000 X 6 месяцев = $30 000.

Ценность клиента будет равна $30 000. Но фактическая сумма прибыли, которую принесет это агентство, вероятно, будет несколько выше (если только заказчик ваших услуг четко дал понять, что не намерен лонгировать контракт и соглашаться на дополнительные услуги). Для того, чтобы более точно определить показатель LTV, вам потребуются данные о ваших прошлых клиентах и о том, как долго они сотрудничали с вами.

Расчет минимального LTV на основе предыдущих контрактов

Вообразим, что наш клиент — это фирма средних размеров, которой требуются масштабные услуги контент-маркетинга. Опыт подсказывает вам, что клиенты подобных размеров и с ориентацией на контент-маркетинг в среднем пользуются вашими услугами в течение 2,5 лет.

В этом случае формула расчета LTV примет следующий вид:

(сумма ежемесячного гонорара) X (среднее число месяцев, в течение которых вашими услугами пользовались аналогичные клиенты) = пожизненная ценность клиента

В этом случае показатель LTV будет равен $150 000. Чтобы сделать расчеты еще более точными, следует учитывать и влияние других факторов, таких как коэффициент удержания клиентов (retention rate) и процент привлечения рефералов.

Учет коэффициента удержания клиента при расчете LTV

Знаете ли вы, каков процент тех клиентов, которые отказались от ваших услуг задолго до истечения 2,5-летнего периода? А ведь именно эти цифры могут заметно исказить ваши расчеты LTV. Чтобы исправить это, вы можете найти процентное соотношение числа клиентов, отказавшихся от ваших услуг, для вычисления коэффициента отказа.

Теперь уравнение расчета LTV будет выглядеть так:

(сумма ежемесячного гонорара) X (среднее число месяцев X коэффициент удержания) = LTV

Если доля отказавшихся составляет 20%, то коэффициент удержания будет равен 80%. Умножьте 0,8 на 30 месяцев, из которых 24 месяца будут считаться прогнозом. Ваш LTV составляет $120,000.

Учет реферального коэффициента

Еще один фактор, который нужно учитывать при расчете LTV, — реферальный потенциал клиента, или ценность привлеченных им людей. Компания-заказчик, которая привлекает рефералов с высоким LTV, является более ценной, чем клиент с высоким LTV, который этого не делает. Вы всегда должны учитывать ценность реферала при расчете ценности покупателя, который привел его к вам:

(сумма ежемесячного гонорара) X (среднее число месяцев X коэффициент удержания) + (общее LTV рефералов) = LTV

Первоначально рассчитать LTV клиента с учетом приведенных им рефералов вы сможете лишь приблизительно, но с увеличением объема информации результаты будут все точнее и точнее. Но даже такая оценка может оказаться весьма полезной для вашей фирмы. Она позволит вам принять важные стратегические решения, основанные на понимании того, что и сколько вы получаете от каждого клиента.

Например, как только вы поймете, что компании, привлеченные инструментами контент-маркетинга, остаются вашими клиентами на 2,5 года при 80%-ном коэффициенте удержания, а клиенты, пришедшие с PPC-кампаний, только на 12 месяцев (при показатели удержания 60%), основные маркетинговые усилия вы направите на первый канал, поскольку он привлекает более качественные и прибыльные лиды.

Расчет LTV клиента, заказывающих сопровождение проекта

Расчет производится по той же формуле с внесением нескольких изменений. Базовое уравнение имеет следующий вид:

(сумма гонорара за проект) X (среднее число повторных проектов, разработанных для аналогичных клиентов) = LTV

Если клиент платит за разработку проекта $30 000, а аналогичные компании, как правило, не ограничиваются только одним проектом, заказывая два, то его пожизненная ценность составит $60 000. Но рассчитывая LTV для такого типа клиентов, нужно учитывать и еще один параметр, а именно — апсейллинг. Можно ли, зная лишь бюджет компании и ее тип, предугадать, насколько дороже вам удастся продать свои услуги? Да, если аналогичные компании уже вам попадались. Если прошлый опыт говорит, что данного типа клиенты обычно покупают на $5,000 дороже, то эту сумму вы уверенно можете использовать в базовом уравнении:

(сумма гонорара за проект + сумма апсейллинга) X (среднее число повторных проектов, разработанных для аналогичных клиентов) = LTV

Теперь LTV равен $70 000, если только вы не убедите клиента подписать с вами контракт.

Как улучшить показатели LTV?

Удержание клиентов — это единственный способ повышения уровня LTV ваших покупателей, если речь идет о тех из них, которые заключили с вами контракт на n-ое число месяцев. Если вам удастся продлить контракт клиента, который пользуется вашими услугами уже два года, на третий год, то вы можете смело увеличить его LTV на 50%.

Если же большинство ваших заказов — сопровождение и развитие проектов, то в этом случае дополнительной возможностью увеличить LTV станет уже упомянутая нами техника апсейллинга, то есть дополнительной продажи. Кроме того, если вам удастся подписать этого клиента на еще один проект, то его LTV должен быть увеличен ровно на стоимость этого проекта и каждого последующего.

Другой вопрос: как мотивировать людей на повторное заключение контракта с вашей организацией? Эксперты рекомендуют ставить акцент на повышение лояльности компании-заказчика через эффективную работу своего агентства. Проявите заботу и добейтесь обещанных результатов: так вы завоюете доверие клиентов, и их возвращение станет лишь вопросом времени.

Высоких вам конверсий!

По материалам blog.hubspot.comImage source: Joerg Nicht

10-09-2015

lpgenerator.ru